Чтобы сдать бухгалтерский отчет за 2016 год, нужно воспользоваться новым бланком для передачи сведений о балансе компании. В этой статье опубликовано, как правильно заполнять данный бланк по строкам, а также конкретный пример уже полностью оформленного документа

09.11.2016Структура бухотчетности за 2016 год

Бухгалтерская отчетная документация за 2016 год передается компаниями сразу в две службы по их местонахождению:

статистическую;

налоговую.

За текущий 2016 год сдается следующая бухотчетность:

отчет о финансовых результатах;

приложения к двум названым отчетам (это могут быть в зависимости от ситуации отчеты, касающиеся изменений капитала, движения финансов, целевого использования денежных средств).

Еще законодательством предусмотрено, что к бухотчетности можно добавлять пояснения, которые оформляются в виде текстов или таблиц. Но аудиторское заключение должно прилагаться в обязательном порядке. Именно в нем содержится подтверждение достоверности всех бухгалтерских документов. Но это делается в том случае, когда компания подлежит аудиторской проверке - ФЗ, закон №402, статья 13, пункт 10.

Компании некоммерческого типа также сдают бухотчетность, структура которой следующая:

целевое использование денежных средств;

приложения к обязательным отчетам.

Для ИП подобные отчеты по бухгалтерии сдавать нет необходимости. Для субъектов малого предпринимательства предусмотрена сдача бухотчетности в упрощенном варианте. Вот его основные нюансы:

В баланс сразу включают и отчетные данные о финансовой результативности, но без детализации.

Приложениях размещается только та информация, которая нужна при оценке финансового положения данной компании либо для оценивания ее финансовой результативности.

В случае отсутствия сведений для оформления названых приложений, заполняются только обязательные бланки - отчет о балансе и о финансовых результатах. Эти правила подтверждаются следующими официальными документами:

приказ №66н (пункт 6);

письмо №03-02-07/1-80 Министерства финансов нашего государства;

информация №ПЗ-3/2010 Минфина (пункт 17).

В какие сроки следует сдавать балансовый отчет за текущий 2016 год?

Бухотчетность за годовой период сдается фирмами в местную налоговую службу на протяжении 3-х месяцев с момента завершения отчетного периода, то есть года - Налоговый кодекс, статья №23 (пункт 1, подпункт 5). В статистическую службу передают данный отчет в такие же сроки - ФЗ, закон №402, статья 18 (пункт 2).

Отчетный документ со сведениями о балансе компании за 2016 года передают в соответствующие отделения местных служб к 31 марта следующего года (в нашем случае - 2017 года). Промежуточная бухотчетность, которая оформляется в компании для удобства ведения бухгалтерии, в налоговую и статистическую службы передавать не нужно.

Чистые бланки отчета (актуальны на 2016-2017 гг.)

Скачать чистые бланки для заполнения балансового отчета:

Особенности упрощенной формы финансовой отчетности за текущий 2016 год

Упрощенная бухгалтерская (финансовая) отчетность включает в себя Бухгалтерский баланс, Отчет о финансовых результатах и Отчет о целевом использовании средств. Для отчета за 2016 год используются следующие ключевые даты:

В упрощенной форме баланса заполняют две обязательные части:

актив - внеоборотные и оборотные величины;

пассив - величины своего капитала, заемных финансов, кредиторских задолженностей.

Итоговые результаты по данным разделам записываются в С1600 и С1700, при этом их цифровые значения должны быть равны между собой. Остальные строки также имеют свою кодировку, которая проставляется в дополнительном столбце (его вносят в отчет самостоятельно). Такая кодировка проставляется по цифровому показателю, что имеет наибольший удельный вес в составе укрупненного показателя - приказ №66н (пункт 5).

В укрупненные статьи балансового отчета по УСН за 2016 год входят:

| 1. Материальные внеоборотные активы (основные денежные средства + незавершенные капиталовложения в них). | 1. Капиталы и резервы (уставной капитал + добавочный и резервный капитал + нераспределенная прибыль + непокрытый убыток + переоценка основных денежных средств (активы нематериального типа) + свои же акционные бумаги (которые были выкуплены для последующего аннулирования) либо доли учредителей). |

| 2. Нематериальные, финансовые внеоборотные активы (нематериальные активы + долгосрочные денежные средства, с включением результатов исследований, незавершенные вложения в активы нематериального типа, исследования). | 2. Заемные средства долгосрочного типа (деньги, полученные в результате кредитов или займов долгосрочного характера). |

| 3. Запасы (такая же статья существует в общем варианте балансового отчета). | 3. Заемные средства краткосрочного типа (деньги, полученные по займам или кредитам краткосрочного характера). |

| 4. Денежные средства и эквиваленты (такая же статья существует в общем варианте балансового отчета). | 4. Кредиторская задолженность (цифровой показатель суммы задолженности компании краткосрочного типа перед кредиторами). |

| 5. Финансовые и другие активы оборотного типа (краткосрочные вложения + дебиторская задолженность + прочие активы). | 5. Другие обязательства (краткосрочного и долгосрочного характера). |

Особенности общей формы балансового отчета за 2016 год

Особенности общей формы балансового отчета подаются в приказе №66н, а именно в приложении №1 к нему. Этой формой могут пользоваться и субъекты малого предпринимательства, хотя для них разработан упрощенный вариант данного отчета.

Балансовый отчет по этой форме также содержит несколько граф, в которых должны отражаться показатели по следующим датам (для 2016 года):

Рассмотрим теперь все нюансы по каждой графе отдельно.

№1 - проставляется номер пояснения к балансовому отчету (при наличии пояснительной записки),

№3 - дополнительно добавленная графа для построчной кодировки.

Как и упрощенная форма, общая имеет две основных части:

Актив - отражает размеры всех активов, как оборотных, так и необоротных.

Пассив - отражает величину своих собственных капиталов + заемные средства + кредиторская задолженность.

Расписываем балансовый отчет по разделам:

Раздел №1 - активы внеоборотного характера.

Активы нематериального типа. В С1110 прописывают остаточную стоимость активов нематериального типа (в соответствии с приказом №153н Минфина нашего государства, а именно с пунктом №3 ПБУ 14/2007).

К объектам активов нематериального типа относятся те, что подходят по следующим критериям:

способность приносить выгоду в экономическом плане;

возможность идентификации (выделения/отделения) от иных активов;

предназначенность для применения на протяжении длительного временного периода (свыше 12 месяцев);

достоверное определение первоначальной стоимости объекта (по факту);

нет в наличии материально-вещественной формы.

Пример: если названные условия совпадают, то объект относят к активам нематериального типа - это произведения науки, литературы, искусства, различные изобретения, секретные разработки, товарные знаки и т.д. Помимо этого к ним можно причислить и деловую репутацию, которая может появиться при покупке компании в качестве имущественного комплекса (хотя это может быть только его часть).

Специалисты рекомендуют обратить внимание на следующий нюанс: к активам нематериального типа нельзя отнести расходы, что связаны с организацией самой компании (юрлица), качества персонала компании - интеллектуального и делового, квалификационные способности и отношение к трудовой деятельности - ПБУ 14/2007, пункт 4.

С1120 - результаты исследований и разработок, что учитываются на счете «04» (нематериальные активы).

С1130 - С1140 - показатели поисковых активов, как материальных, так и нематериальных (для компаний, что являются пользователями недр, они отражают в этих строках затраты, используемые на освоение природных ресурсов - ПБУ 24/2011, согласно с приказом №125н Минфина нашего государства).

С1150 - средства основного типа. В эту строку вписывают показатель остаточной стоимости денежных средств основного типа по амортизируемым объектам, для неамортизируемого объекта - показатель первоначальной стоимости. Те активы, что причисляются к средствам основного типа, в обязательном порядке должны соответствовать ПБУ 6/01 (пункт 4), по приказу №26н Минфина. Названные объекты в обязательном порядке имеются в собственности компании или в праве оперативного управления либо в ведении хозяйства. К средствам основного типа относится еще и имущество, которое компания получает на основании лизингового договора с последующим учетом на балансе получателя этого лизинга. Те объекты, что попадают под обязательный регистрационный учет на правах собственности, также относятся к средствам основного типа (как только будут учтены на балансе компании).

Стоит обратить внимание на то, что в данном разделе отсутствует отражение расходов на строительство недвижимых объектов - строка «Незавершенное строительство». Эти расходы вносятся в данную строку С1150 - ПБУ 4/99 (пункт 20), в соответствии с приказом №43н Минфина. Хотя можно добавить дополнительную строчку для расшифровки расходов по незавершенному строительству.

С1160 - сведения о доходных вложениях в матценности. К ним, в первую очередь, относят остаточную стоимость имущества, которое сдается в аренду (то есть лизинг), с последующим учетом на счете «03». В том случае, когда данное имущество применялось в связи с другими потребностями производства, а уже после этого будет сдаваться в аренду, то его отражение производится на отдельном субсчете счета «01» - состав средств основного типа. А вот перевод стоимости средств основного типа в доходные вложения и наоборот не производится - письмо №ГВ-6-21/418@ ФНС (от 19.05.05 г.).

С1170 - финансовые вложения долгосрочного характера (на срок более 12 месяцев), краткосрочные отражаются в С1240 - это раздел №2, строка «Оборотные активы». К долгосрочным вложениям относят инвестиции в дочерние общества. Учитываются финансовые вложения в той сумме, которая и была затрачена для их приобретения. При этом стоимость своих акций, которые были выкуплены у акционеров компании для последующей их перепродажи либо аннулирования (С1320) + беспроцентные займы, что выдаются рабочим компании, не следует относить к финансовым вложениям (С1190 - долгосрочного типа, С1230 - краткосрочного типа) - ПБУ 19/02 (пункт 3), в соответствии с приказом №126н Минфина (от 10.12.02 г.).

С1180 - отложенные налоговые активы должны вносится налогоплательщиками налога на прибыль (для УСН - «-»).

С1190 - показатели по прочим активам внеоборотного типа, если они не были еще вписаны в другие строки раздела №1.

Раздел №2 - активы оборотного типа.

С1210 - цифровой показатель стоимости запасов материального характера, его расшифровка требуется в том случае, когда данные показатели вписаны в С1210 (то есть являются существенными). Для расшифровки нужно добавить следующие строки:

материалы/сырье;

затраты по незавершенному производству;

продукция в уже готовом виде, а также товары для последующей перепродажи;

отгруженные товары.

С1220 - цифровой показатель налога на добавленную стоимость, который начисляется на приобретенные ценности. Для тех, кто работает по «упрощенке», заполнение данной строки должно быть согласовано с учетной политикой компании, а именно с суммой «входного» НДС (отражается на счете «19»), при этом такие компании не могут быть самостоятельными плательщиками НДС - НК, статья №346.11 (пункт 2).

С1230 - прописывается дебиторская задолженность краткосрочного типа, которая требует погашения на протяжении одного года.

С1240 - финансовые вложения, кроме денежных эквивалентов (займы, которые предоставляются компании на период менее 12 месяцев). При определении текущей рыночной стоимости вложений нужно использовать все доступные сведения, в том числе и информацию от иностранных организаторов торговли - письмо №07-02-18/01 Минфина (от 29.01.09 г.). Если подобное определение рыночной стоимости по уже оцененному раньше объекту не может быть возможным, то записывают показатель стоимости по последнему результату оценивания.

По строке «Денежные средства и вложения» суммируются цифровые показатели стоимости денежных эквивалентов (сальдо субсчета счета «58») + остатки по счетам (счета «50», «51», «52», «55» и «57»). Подробнее о денежных эквивалентах можно узнать из Положения - ПБУ 23/2011, что утверждается приказом №11н Минфина нашего государства (от 02.02.11 г.). Например, это депозиты до востребования, которые открыты в кредитных организациях.

С1260 - другие активы оборотного типа, что не были внесены в другие строки данного раздела №2.

Раздел №3 - капитал и резервы.

С1310 - показатель величины уставного капитала:

складочный капитал;

уставный фонд;

товарищеские вклады.

Цифровой показатель по этой строке должен совпадать с показателем, зафиксированным в учредительной документации фирмы.

С1320 - свои акции или доли учредителей, выкупленные ранее у акционеров компании, но не для продажи (те, что в последствие будут перепроданы, вносятся в С1260). Они должны быть аннулированы, в результате чего происходит уменьшение уставного капитала. Поэтому данный показатель записывается в скобках, так как имеет отрицательную величину.

С1340 - показана переоценка активов внеоборотного типа. Это дооценка объектов, что относятся к основным средствам, + активы нематериального типа (счет «83» - добавочный капитал).

С1350 - цифровой показатель суммы добавочного показателя (он берется без суммы переоценки со С1340).

С1360 - показатель остатка резервного фонда. К резервам относят:

те, что образованы по требованию законодательной системы нашего государства;

те, что созданы по учредительным документам.

Расшифровка не нужна только в том случае, если перечисленные показатели не имеют существенного влияния.

С1370 - показывается накопленная за все годы прибыль компании, которая не была распределена, также сюда вносят непокрытый убыток с отрицательным показателем.

Составляющие этих показателей можно расписать в дополнительно добавленных строках (это и будет расшифровка финансовой результативности - прибыли/убытка).

Раздел №4 - долгосрочные обязательства.

С1410 - заемные средства долгосрочного типа (то есть срок погашения составляет более одного года).

С1420 - плательщики налога на прибыль записывают информацию об отложенных налоговых обязательствах (те, кто работает по УСН, ставят «-»).

С1430 - оценочные обязательства записываются тогда, когда компания при ведении бухгалтерского учета признает их - ПБУ 8/2010 (в соответствии с приказом №167н Минфина). Это не относится к субъектам малого бизнеса.

С1450 - другие обязательства долгосрочного характера, что не были внесены в данный раздел №4.

Раздел №5 - краткосрочные обязательства.

С1510 - задолженность по заемным средствам краткосрочного характера (то есть тем, что были взяты на период до одного года). Даная величина должна отражаться с учетом процентов, которые нужно уплатить в конце отчетного периода.

С1520 - цифровой показатель общей суммы задолженности по кредиту краткосрочного характера.

С1530 - информация о доходах будущих отчетных периодов. Но это должно быть предусмотрено положениями бухучета. Рассмотрим на примере: компания получает определенные денежные суммы из бюджета или денежные суммы целевого финансирования. Подобные финансы учитываются как доходы будущих периодов. Это счета «98» и «86» - ПБУ 13/200 (пункты 9 и 20), в соответствии с приказом №92н Минфина нашего государства.

С1540 - оценочные обязательства краткосрочного характера (сходные со С1430), то есть заполнение происходит только тогда, когда подобные обязательства официально признаны в бухучете самой компании.

С1550 - другие обязательства краткосрочного характера, что еще не были внесены в другие строки раздела №5.

Информационная таблица: сведение строк балансового отчета (общая форма)

|

№ раздела, наименование |

Построчная кодировка |

Контроль |

|

№1 - активы внеоборотного типа |

Дт04 (без расходов НИОКР) - Кт05 |

|

|

Дт04 (расходы на НИОКР) |

||

|

Дт08 (расходы на нематериальные поисковые затраты) |

||

|

Дт08 (расходы на материальные поисковые затраты) |

||

|

Дт01 - Кт02 (амортизация основных средств) + Дт08 (расходы на незавершенное строительство) |

||

|

Дт03 - Кт02 (амортизация вложений доходного типа) |

||

|

Дт58 + Дт 55 (субсчет «Депозитные счета») + Дт73 (субсчет «Расчеты по предоставленным займам) - Кт59 (резерв по финансовым вложениям долгосрочного характера) |

||

|

Цифровой показатель стоимости активов внеоборотного типа, что не учитываются в других строках раздела №1 |

||

|

№2 - активы оборотного типа |

Сумма дебетовых сальдо следующих счетов: 10, 11, 20, 21, 23, 28, 29, 43, 44, 45 +Дт41-Кт42+Дт15+Дт16 (либо Дт15-Кт16)- Кт14+Дт97 (расходы краткосрочного типа) |

|

|

Дт62+Дт60+Дт68+Дт69+Дт70+Дт71+Дт73 (не считая процентных займов) +Дт75+Дт76-Кт63 |

||

|

Дт58+Дт55 (субсчет «Депозитные счета») +Дт73 (субсчет «Расчеты по предоставленным займам») - Кт59 (резерв по финансовым вложениям краткосрочного типа) |

||

|

Дт50+Дт51+Дт52+Дт55+Дт57-Дт55 (субсчет «Депозитные счета») |

||

|

Показатель стоимости активов оборотного типа, что не вошли в раздел №2 |

||

|

С1200 (итог по разделу №2) |

Сумма строк: с С1210 по С1260 |

|

|

С1600 (баланс) |

||

|

№3 - капитал и резервы |

||

|

Кт83 (суммы дооценки средств основного типа и активов нематериального типа) |

||

|

Кт83 (без сумм дооценки средств основного типа и активов нематериального типа) |

||

|

С1300 (итог по разделу №3) |

Сумма строк: со С1310 по С137 (отрицательный показатель полученного результата берут в скобки) |

|

|

№4 - обязательства долгосрочного типа |

Кт67 (исключают начисленные проценты, которые на момент оформления отчета имеют срок погашения до одного года, они показаны в С1510) |

|

|

Кт96 (учитываются лишь оценочные обязательства долгосрочного типа) |

||

|

Задолженность долгосрочного типа, что не была отражена в других строках раздела №4 |

||

|

С1400(итог по разделу №4) |

Сумма цифровых показателей строк: с С1410 по С1450 |

|

|

№5 - обязательства краткосрочного типа |

Кт66+Кт67 (при этом учитываются начисленные проценты со сроком погашения до одного года) |

|

|

Кт60+Кт62+Кт76+Кт68+Кт69+Кт70+Кт71+Кт73+Кт75 (учитывается только задолженность краткосрочного типа) |

||

|

Кт98+Кт86 (для целевого финансирования из бюджета) |

||

|

Кт96 (лишь оценочные обязательства краткосрочного типа) |

||

|

Суммы цифровых показателей задолженностей по обязательствам краткосрочного типа, что не были учтены в других строках раздела №5 |

||

|

С1500 (итог по разделу №5) |

Сумма показателей строк: с С1510 по С1550 |

|

|

С1700 (баланс) |

С1300+С1400+С1500 |

При правильном внесении всех данных цифровые показатели следующих строк будут равны: С1600=С1700. Если результат не совпадет, значит в балансовом отчете есть ошибка.

Пример заполнения бланка балансового отчета для УСН за 2016 год (с образцом)

Компания «Надежда» зарегистрирована как общество с ограниченной ответственностью в текущем 2016 году. При этом она работает по «упрощенке». Нам известны следующие данные, которые потребуются для заполнения балансового отчета:

Сотрудник бухгалтерии ООО «Надежда» заполнил бланк балансового отчета за 2016 год по двум формам - общей и упрощенной.

Общими в заполнении будут следующие ключевые моменты:

полное название компании;

вид основной деятельности;

организационно-правовая форма;

форма собственности;

перечеркнута единица измерения, не участвующая в расчетах (в нашем случае все показатели измеряются в тысячах рублей);

местонахождение компании (ее точный адрес);

кодировочная система.

Прочерки проставлены в обеих формах в двух последних графах, так как компания «Надежда» прошла процедуру регистрации в текущем 2016 году. Поэтому обязательно заполнить нужно только графу №4, ведь компания является вновь созданной. Здесь записываются сведения на 31 декабря отчетного годового периода (в нашем случае это 2016 год).

Дополнительно следует добавить графу №3, в которой записывается построчная кодировка.

С1110 - активы нематериального типа: Дт счета «04» минус Кт счета «05» = 100 тысяч рублей - 3 тысячи 340 рублей = 96 тысяч 660 рублей (но так как все цифровые показатели должны иметь вид целого числа, то в бланк записывается цифра «97»).

С1150 - средства основного типа: Дт счета «01» минус Кт счета «02» = 600 тысяч рублей - 20 тысяч 40 рублей = 579 тысяч 960 рублей (в отчет вносится цифра «580»).

С1170 - финансовые вложения: Дт счета «58» = 150 тысяч рублей (такое вложение будет долгосрочного типа).

С1100 - сводный итог: С1110+С1150+С1170=97 тысяч рублей+580 тысяч рублей+150 тысяч рублей = 827 тысяч рублей.

Внесение данных по активам оборотного типа:

С1210 - запасы: Дт счета «10» + Дт счета «43» = 17 тысяч рублей + 90 тысяч рублей = 107 тысяч рублей.

С1220 - НДС по приобретенным ценностям: Дт счета «19» = 6 тысяч рублей.

С1250 - денежные средства и эквиваленты: Дт счета «50» + Дт счета «51» = 15 тысяч рублей + 250 тысяч рублей = 265 тысяч рублей.

С1200 - сводный итог: С1210+С1220+С1250=107 тысяч рублей + 6 тысяч рублей + 265 тысяч рублей = 378 тысяч рублей.

С1600 - итог: С1100+С1200=827 тысяч рублей + 378 тысяч рублей = 1205 тысяч рублей.

Все другие строки графы №4 имеют «-».

Теперь последовательность заполнения пассива в балансовом отчете.

С1310 - уставный капитал: Кт счета «80» = 50 тысяч рублей.

С1360 - резервный капитал: Кт счета «82» = 10 тысяч рублей.

С1370 - нераспределенная прибыль и непокрытый убыток: Кт счета «84» = 150 тысяч рублей (так как показатель с положительным знаком, то он в скобки не берется).

С1300 - сводный итог: С1310+С1360+С1370=50 + 10 + 150 = 210 тысяч рублей.

С1520 - кредиторская задолженность краткосрочного типа: Кт счета «60» + Кт счета «62» + Кт счета «70» = 150 + 506 + 89 + 250 = 995 тысяч рублей.

С1500 дублирует показатель С1520 (это связано с тем, что другие строки данного раздела №5 остаются не заполненными).

С1700 - сводный итог: С1300+С1500=210+995=1205 тысяч рублей.

Оставшиеся строки пассива имеют «-», так как нет соответствующей информации в наличии.

Результаты С1600 и С1700 равны, это 1205 тысяч рублей. Так как баланс в отчете сошелся, значит, данные внесены без ошибок.

Графа №2 добавлена работником бухгалтерии самостоятельно, чтобы вписать в нее построчную кодировку. А в графе №3 проставлены цифровые показатели.

С1150 - стоимость средств основного типа = 580 тысяч рублей.

С1170 - финансовые вложении и нематериальные активы внеоборотного типа: 97+150= 247 тысяч рублей.

С1210 - запасы = 107 тысяч рублей.

С1250 - денежные средства и эквиваленты = 265 тысяч рублей.

С1260 - активы оборотного типа, что не вошли в другие строки = 6 тысяч рублей.

С1600 - сводный итог раздела актива: С1150+С1170+С1210+С1250+С1260.

Теперь рассмотрим пассив балансового отчета.

С1370 - нераспределенная прибыль по строке «Капиталы и резервы»: 50+10+150=210 тысяч рублей (высчитывается по показателю, что имеет наибольший удельный вес в составе укрупненного показателя).

С1520 - кредиторская задолженность краткосрочного типа = 995 тысяч рублей.

Другие строки графы №3 остаются с «-», потому что информация отсутствует. В графе №2 также можно ставить «-» или проставить соответствующую показателю кодировку.

С1700 - итог по пассиву: С1370+С1520.

Так как при сверке результатов итоговых строк - С1600 и С1700, мы получаем одинаковое число - 1205 тысяч рублей, то балансовый отчет заполнен правильно.

Эти формы подписывает руководящий работник компании «Надежда». После этого проставляется дата подписания документов.

Светлана

А что разве Упрощенна бухотчетность предоставляется на старых бланках Форма по КНД 0710096, а не на Форма по КНД 0710099

До 1 апреля включительно все организации должны сдать бухгалтерскую отчетность. В 2018 году были изменения в формах отчетности и правилах учета. Ниже, в обзоре даны рекомендации. Что нового учесть, когда будете составлять отчетность.

Сдавайте отчетность за 2018 год по формам из приказа Минфина от 02.07.2010 № 66н . Минфин в 2018 году вносил изменения в бланки (приказ Минфина от 06.03.2018 № 41н). Поправки были незначительные. Но проверьте, чтобы бланк отчетности был в действующей редакции.

Есть еще новые бланки со строкой об обязательном аудите и показателями. Которые учитывают поправки в ПБУ 18/02. Но их нельзя использовать при сдаче отчетности за 2018 год. Минфин еще не утвердил формы. Отчитываться по ним надо будет уже за 2019 год.

Состав бухгалтерской отчетности за 2018 год не изменился. Он зависит от того, как и у кого вы ведете учет. В общем порядке, по упрощенной форме или в некоммерческой организации.

| Тип организации | Состав бухотчетности |

|---|---|

| Организации, которые ведут бухучет в общем порядке | Бухгалтерский баланс Отчет о финансовых результатах Отчет о движении денежных средств Отчет об изменении капитала Пояснения |

| Организации, которые вправе вести бухучет по упрощенной форме | Бухгалтерский баланс по упрощенной форме

(.doc 60Кб)

Отчет о финансовых результатах по упрощенной форме (.doc 47Кб) Организация, которая ведет бухучет по упрощенной форме вправе выбрать, по каким формам сдавать бухотчетность: общим или упрощенным |

| Некоммерческие организации | Бухгалтерский баланс Отчет о целевом использовании денежных средств Отчет о финансовых результатах. Если НКО получала прибыль от коммерческой деятельности. И доходы от этой деятельности существенны Пояснения НКО могут сдавать Бухгалтерский баланс. И Отчет о целевом использовании средств по упрощенным формам. И не представлять пояснения. Если ведут бухучет в упрощенном порядке |

Бухгалтерскую отчетность за 2018 год представьте и в ИФНС, и в Росстат. Если организация обязана проходить . В статистику еще нужно сдать аудиторское заключение. Когда организация не подлежит обязательному аудиту. Но в статистике требуют аудиторское заключение, отправьте пояснение. Что вы не обязаны его представлять. Отправлять аудиторское заключение за 2018 год в ИФНС не требуется.

Правила сдачи бухгалтерской отчетности изменятся, когда будете сдавать ее за 2019 год. Отчетность вместе с аудиторским заключением надо будет представить только в ИФНС. В Росстат должны будут представлять отчетность лишь некоторые организации.

За 2018 год сдать бухгалтерскую отчетность можно как на бумаге. Так и в электронной форме. Численность организации значения не имеет : даже крупные предприятия вправе составлять баланс и другие формы на бумаге. Если организация отчитывается в электронной форме. Используйте формат, рекомендуемый ФНС (письмо ФНС от 16.07.2018 № ПА-4-6/13687).

Но с отчетности за 2019 год требование об обязательной электронной форме станет обязательным. Исключение сделали только для малых предприятий. Они смогут сдать бухотчетность за 2019 год как на бумаге, так и по ТКС. С 2020 года малый бизнес будет отчитываться в общем порядке, электронно.

Пояснения к бухгалтерской отчетности обязательны. Если ведете бухучет по общим правилам. Составлять пояснения необязательно. Только когда ведете учет по упрощенным правилам.

В пояснениях отражают дополнительную информацию к другим формам отчетности. Чаще всего это расшифровка отдельных показателей баланса. И отчета о финансовых результатах.

Готовые образцы пояснений, которые помогут расшифровать данные дебиторской и кредиторской задолженности

Формы Бухгалтерского баланса и Отчета о финансовых результатах малого предпринимательства введены в действие приказом Минфина России № 113н от 17.08.2012. На основании приказа Минфина России от 02.07.2010 .

Согласно приказу №66н. Организации - субъекты малого предпринимательства формируют бухгалтерскую отчетность по следующей упрощенной системе:

а) в Бухгалтерский баланс и Отчет о финансовых результатах . Включаются показатели только по группам статей (без детализации показателей по статьям);

б) в Приложениях к бухгалтерскому балансу и Отчету о финансовых результатах малого предприятия приводится только наиболее важная информация. Без знания которой невозможна оценка финансового положения организации или финансовых результатов ее деятельности.

В работе также необходимо руководствоваться . Положениями НК РФ и данными налоговых регистров организации.

Прежде чем составить баланс , проверьте:

Примечание

:

Перед составлением бухгалтерской отчетности за год бухгалтеру необходимо подвести итоги деятельности организации и закрыть счета бухгалтерского учета, по данным которых определяется финансовый результат деятельности организации.

Ниже показан подробно пример заполнения баланса и отчета о финансовых результатах малого предприятия. Остатки и обороты, по каким счетам составляют Бухгалтерский баланс. И отчет о финансовых результатах для субъектов малого предпринимательства (Форма КНД 0710098).

Предприятие находится на УСН-Д 6% и занимается оценочными услугами. Нематериальные, финансовые и другие внеоборотные активы. А также финансовые и другие оборотные активы в организации отсутствуют. Учетной политикой предусмотрено, что выручка определяется по мере поступления денег от покупателей. Расходы признаются по мере оплаты и уменьшают финансовый результат текущего периода. (п. 7 ПБУ 1/2008, п. 12 ПБУ 9/99, п. 18 и 19 ПБУ 10/99).

Сервис раскрытия информации: финансовая отчетность, бухгалтерские балансы. И все другие формы бесплатно.

Согласно закону о бухучете в состав бухгалтерской отчетности входит именно отчет о финансовых результатах (п. 1 ).

Строка 2110 "Выручка, за минусом НДС, акцизов ". Рассчитывается как разность оборотов по Кредиту счета 90.1 и суммы оборотов по Дебету счетов 90.3,90.4,90.5.

Строка 2120 "Расходы по обычным видам деятельности". Сумма оборотов по Дебету счета 90.2.

Строка 2330 "Проценты к уплате". Оборот по Дебету счета 91 в части расходов на проценты.

Строка 2340 "Прочие доходы". Рассчитывается исходя из Оборота по Кредиту счета 91.

Строка 2350 "Прочие расходы". Рассчитывается исходя из Оборота по Дебету счета 91 , указываются все прочие расходы за исключением Процентов к уплате (они отражаются по строке 2330)

Строка 2460 "Налог на прибыль (доходы)". Указывается сумма налога на прибыль, указанного по счету 68. Для организаций на УСН нужно указать здесь налог по упрощенке. Потому что по данной строке отражают не только налог на прибыль, но и налоги на доходы. А единый налог по упрощенке как раз таковым и является.

Строка 2400 Чистая прибыль = Выручка – Расходы по обычным видам деятельности + Проценты к уплате + Прочие доходы – Прочие расходы +(-) Налог на прибыль.

Строка 1150 "Материальные внеоборотные активы". Строка считается как разность между Остатком на конец периода по Дебету счета 01 и Остатком на конец периода по Кредиту счета 02 .

Строка 1170 "Нематериальные, финансовые и другие внеоборотные активы". Строка рассчитывается как разность Суммы остатков на конец периода по Дебету счетов 03,04,09,58. И Суммы остатков на конец периода по Кредиту счетов 05,59.

Строка 1210 "Запасы" . Строка рассчитывается как разность Суммы остатков на конец периода по Дебету счетов 10,11,15,16.1,20,21,23,25,26,29,41,43,44,45,46,97. И Суммы остатков на конец периода по Кредиту счетов 14, 16.1,16.2,42.

Строка 1250 "Денежные средства и денежные эквиваленты". Строка рассчитывается как сумма Остатков на конец периода по Дебету счетов 50,51,52,55,57.

Строка 1260 "Финансовые и другие оборотные активы".

Строка 1260 рассчитывается как Сумма остатков на конец периода по Дебету счетов 19,60,62,66,67,68,69,70,71,73,75,76,79,86,94 минус Остаток по Кредиту счета 63.

ПАССИВ баланса

Строка 1310 "Капитал и резервы". Строка рассчитывается как Сумма остатков на конец периода по Кредиту счетов 80,82,83,84 минус Остаток по Кредиту счета 81.

Строка 1410 "Долгосрочные заемные средства". Строка рассчитывается как Остаток на конец периода по Кредиту счета 67.

Строка 1450 "Другие долгосрочные обязательства". Строка рассчитывается как сумма остатков на конец периода по Кредиту счетов 75,77.

Строка 1510 "Краткосрочные заемные средства". Строка равна Остатку на конец периода по Кредиту счета 66.

Строка 1520 "Кредиторская задолженность". Строка рассчитывается как сумма остатков на конец периода по Кредиту счетов 60,62,68,69,70,71,73,75,76.

Строка 1550 "Другие краткосрочные обязательства". Строка рассчитывается как сумма остатков на конец периода по Кредиту счетов 96,98.

Изменения, повлиявшие на формирование бухотчетности за 2018 год. Обязательный аудит годовой бухгалтерской (финансовой) отчетности. Частые нарушения при оценке статей баланса и отражения финансовых результатов. Составления баланса. Пояснения в составе бухгалтерской отчетности. Информация, сопутствующая бухгалтерской отчетности.

Скачать Контрольные соотношения для бухгалтерской отчетности (.pdf 273Кб)

Примечание : Показатели взаимосвязаны, если в течение отчетного периода не было оборотов по счету 84 (за исключением реформации баланса). Например, не начислялись дивиденды, не производились отчисления в резервный капитал.

Не забывайте, что обязательный экземпляр отчетности необходимо сдать в 2019 году:

1) в РОССТАТ (отделение государственной статистики)

Примечание : Как это сделать, ссылка приведена ниже

С 2020 года организациям и предпринимателям не придется представлять балансы в Росстат. Обязательный экземпляр бухгалтерской отчетности нужно будет сдавать только в налоговую инспекцию по месту нахождения экономического субъекта.

Статья поможет узнать, кто обязан представить статистическую отчетность в Росстат на сайт статистики. Порядок и сроки представления статотчетности. Какими способами можно сдать статистическую форму.

Формат баланса для представления малыми предприятиями упрощенных форм отчетности за 2018 год в ИФНС в электронной форме утвержден приказом ФНС России от 31 декабря 2015 г. N АС-7-6/710@ . Закон не требует , через Интернет. Можно составить баланс и отчет о финансовых результатах на бумаге и направить по почте заказным письмом с . Или принести их лично или по доверенности в налоговую.

ВНИМАНИЕ!

Некоторые Налоговые, при сдаче отчетности там лично, принимают Бухгалтерскую отчетность малого предприятия только по форме КНД . Эта форма со штихкодом. Потому что они затем сканируют эту отчетность. Причем, форма и файл должны быть подготовлены на по программе Налогоплательщик ЮЛ версия 4.60 и выше!! Проще всего скачать программу Налогоплательщик ЮЛ версия 4.60. И туда занести свои данные и распечатать твердую копию и файл на флешке и сдать в налоговую.

РОССТАТ, возможно, скорее всего, примет второй экземпляр бухгалтерской отчетности в печатной форме на бланках без штрихкода.

Минфином России в Приложение N 5 к приказу Министерства финансов Российской Федерации от 2 июля 2010 г. N 66н направлены упрощенные формы Бухгалтерского баланса и Отчета о финансовых результатах.

Новая форма "Бухгалтерский баланс для субъектов малого предпринимательства" официально утверждена документом Приложение № 5 к приказу Министерства финансов Российской Федерации от 02.07.2010 № 66н (в ред. Приказов Минфина России от 17.08.2012 № 113н, от 06.04.2015 № 57н).

Подробнее о применении формы ОКУД 0710001:

Финансовых результатах. Порядок заполнения бухгалтерского баланса по упрощенной форме Начать... финансисты в Информации "Бухгалтерская отчетность субъектов малого предпринимательства", в пояснениях целесообразно... которые необходимы для объяснения порядка формирования показателей бухгалтерского баланса и отчета о... закрепить в бухгалтерской учетной политике. Пример. Заполнение бухгалтерского баланса ООО, зарегистрированное... , который бухгалтер рассчитал для общей формы баланса, так как правила...

Законодательством РФ экономические субъекты, обязанные вести бухгалтерский учет, представляют годовую бухгалтерскую (финансовую) отчетность... в виде электронного документа, однако для субъектов малого предпринимательства сделано исключение – они смогут представить... в ФНС годовую бухгалтерскую (финансовую) отчетность в составе годового баланса и отчета... часть экономических субъектов, в том числе субъектов малого предпринимательства, уже сейчас представляет бухгалтерскую (финансовую) отчетность...

Как известно, годовая бухгалтерская (финансовая) отчетность состоит из бухгалтерского баланса, отчета о финансовых... упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетности - бухгалтерский баланс и отчет... «О формах бухгалтерской отчетности организаций». Подробнее об особенностях отчетности для субъектов малого предпринимательства читайте в... они исключительно в бухгалтерской практике. Например, показатели бухгалтерского баланса и отчета о финансовых...

... .). Графа 1 баланса предназначена для указания номера соответствующего пояснения к бухгалтерскому балансу (если составляется... пояснительная записка). Графу 3 организации добавляют самостоятельно для... .). Графа 1 баланса предназначена для указания номера соответствующего пояснения к бухгалтерскому балансу (если составляется... .12.2010 N 167н. Напомним, субъекты малого предпринимательства, которыми являются большинство "упрощенцев...

Полный комплект бухгалтерской отчетности для компаний, не относящихся к субъектам малого предпринимательства, состоит из: бухгалтерского баланса; отчета... полученных средств. Как составить бухгалтерский баланс Заключительная бухгалтерская отчетность реорганизуемых компаний, которые... то вступительные остатки по счетам для бухгалтерского баланса формируются на дату прекращения деятельности... слияния (присоединения) во вступительный бухгалтерский баланс компании, возникшей в результате реорганизации...

Целевом использовании полученных средств Субъекты малого предпринимательства Бухгалтерский баланс Приказ Минфина РФ от... сделаны для малого бизнеса. «Малыши» обязаны будут представлять бухгалтерскую отчетность через... 2020 год. Упрощенный порядок бухгалтерской отчетности для малых компаний Напомним, что... изменяющий упрощенные способы ведения бухучета для малых и некоммерческих организаций. Это... для крупного бизнеса заполнение определенных статистических форм является обязательным. А субъекты малого...

Концепции достоверного представления бухгалтерской отчетности); б) для того, чтобы бухгалтерская отчетность не вводила... определяют детализацию показателей по статьям бухгалтерского баланса, отчета о финансовых результатах, отчета... России, регулирующие порядок бухгалтерского учета и составления бухгалтерской отчетности для НФО: профессиональные участники... кредитных историй; страховые брокеры, являющиеся субъектами малого предпринимательства. Отдельные НФО вправе самостоятельно решать...

Без упрощений. Сумма активов бухгалтерского баланса превышала 60 млн. руб. ... рублей или сумма активов бухгалтерского баланса по состоянию на конец... способы ведения бухгалтерского учета разрешено применять организациям, имеющим статус субъекта малого предпринимательства. Для таких... организаций также утверждены упрощенные формы бухгалтерского баланса, отчета о... 14 Закона N 402-ФЗ): бухгалтерского баланса; отчета о финансовых результатах; ...

Форм Особенности представления Для компаний, не относящихся к субъектам малого предпринимательства Бухгалтерский баланс Формы утверждены приказом... о целевом использовании полученных средств Для субъектов малого предпринимательства Бухгалтерский баланс Формы утверждены приказом Минфина РФ... субъектов малого предпринимательства в электронной форме» Отчет о финансовых результатах Для некоммерческих организаций Бухгалтерский баланс Формы...

Предназначена в первую очередь для субъектов малого предпринимательства, а также для тех индивидуальных предпринимателей и... предназначена в первую очередь для субъектов малого предпринимательства, а также для тех индивидуальных предпринимателей и... соответствии с законодательством РФ о бухгалтерском учете, превышает 150 млн руб... имеют самостоятельного баланса, расчетных и иных счетов, не ведут ни бухгалтерский, ни... доходов и расходов этого товарищества для целей налогообложения, обязан определять...

Годовой бухгалтерской отчетности зависит от категории АО. Для АО, не относящихся к субъектам малого предпринимательства... , комплект отчетности включает в себя: - бухгалтерский баланс; - отчет... приложений (пояснений) к бухгалтерской отчетности. АО, относящихся к субъектам малого предпринимательства, заполняет в составе... годовой отчетности только 2 формы: - бухгалтерский баланс; - ...

Критериями отнесения фирм к субъектам малого предпринимательства являются численность сотрудников и... малые предприятия могут сдавать бухгалтерскую отчетность в упрощенном порядке, а именно: - упрощенный баланс... Отчет о финансовых результатах для малых фирм состоит из семи... прибыль (доходы)" - для отражения результатов налогообложения. В частности... 2 бухгалтер добавил самостоятельно для отражения кода строки. В... статье присвоен код 2120, предназначенный для себестоимости. "Упрощенный" ...

...) АО, не относящиеся к субъектам малого предпринимательства АО, относящиеся к субъектам малого предпринимательства -бухгалтерский баланс; -отчет о финансовых... уставе либо внутренних документах АО. Для АО, чьи акции находятся в... .4 Положения №454-П для раскрытия годовой бухгалтерской (финансовой) отчетности акционерных обществ... на то оснований является основанием для привлечения АО к ответственности, а... также для установления ограничений на обращение ценных...

Закреплена в учетной политике для целей бухгалтерского учета. Сумму резерва... В отличие от правил бухгалтерского учета, для целей налогообложения указанный резерв... уменьшение экономических выгод организации, необходимое для исполнения оценочного обязательства. Например, ... ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность (например, субъектами малого предпринимательства). Но... стоимости материальных ценностей. В бухгалтерском балансе обесцененные МПЗ отражаются по...

ФЗ «О бухгалтерском учете» упрощенные способы ведения бухучета вправе применять субъекты малого предпринимательства, некоммерческие... разных способов начисления амортизации для целей бухгалтерского учета и целей определения... средств, разных правил признания для целей бухгалтерского учета и целей налогообложения... раскрываются отдельно в пояснениях к бухгалтерскому балансу и отчету о финансовых... организаций. Отдельные новости для консолидированных групп налогоплательщиков. Для участников такой группы...

Статистическая отчетность микропредприятий - это сведенная к минимуму обязанность организаций, имеющих статус микропредприятия, отчитаться перед органами статистики. Один из таких отчетов, сдаваемых по итогам года, называется «Форма МП-микро»: кто должен сдавать этот отчет и в какие сроки, подскажет эта статья.

Статистическая отчетность касается абсолютно всех организаций, независимо от их размера. Некоторые отчеты нужно сдавать регулярно, в частности бухгалтерские итоги за год, а некоторые — через определенный период и только тем респондентам, которые попали в выборку Росстата. Именно таким отчетом является форма МП-микро, утвержденная Приказом Росстата от от 02.11.2018 № 654. Отчет называется «Сведения об основных показателях деятельности микропредприятия» и является ежегодным. Рассмотрим его особенности подробнее.

Этот отчет предназначен исключительно для юридических лиц, которые относятся к категории микропредприятий. Это те организации, у которых в 2018 году:

Превышение предельных значений в течение 3 календарных лет подряд приводит к утрате статуса.

Если фирма подходит под эти параметры, необходимо проверить, не попала ли она в выборку статистического наблюдения. Сделать это можно с помощью специального сервиса на сайте Росстата. Организации достаточно ввести в предложенную форму все свои данные (наименование, ОКПО, ИНН или ОГРН) и получить информацию обо всех отчетах в статистику, которые необходимо сдавать в 2019 году. Кроме того, органы Росстата заблаговременно уведомляют респондентов, попавших в выборку, о необходимости отчитаться. Такие письменные уведомления Росстат рассылает по известным ему адресам компаний.

В 2019 году дата сдачи отчета МП-микро за 2018 год выпадает на 5 февраля. Никаких переносов не предусмотрено, так как это вторник. Именно эта дата фигурирует в Приказе Росстата как последний день для исполнения обязанности отчитаться. Опоздание грозит серьезным штрафом.

Заполнить МП-микро совсем не сложно, он составлен в форме анкеты. В шапке, как обычно, необходимо написать реквизиты и наименование организации, а также ее почтовый адрес.

Далее в МП-микро идет раздел 1, в котором нужно ответить только на один вопрос: применяет ли фирма упрощенную систему налогообложения. Вариантов ответов, очевидно, два: «да» и «нет». Напротив правильного варианта нужно поставить отметку.

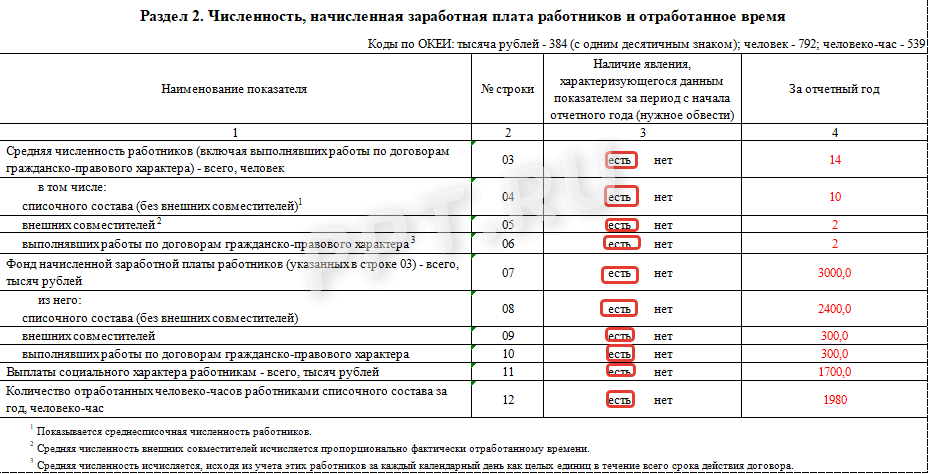

Второй раздел в бланке МП-микро более объемный. Он предназначен для сведений о численности и заработной плате работников. Для его заполнения потребуется рассчитать среднесписочную численность, а также указать число внешних совместителей и лиц, которые работают по договорам гражданско-правового характера. По такому же принципу необходимо разделить фонд оплаты труда. В конце нужно привести сведения о социальных выплатах сотрудникам, а также указать количество отработанных человеко-часов.

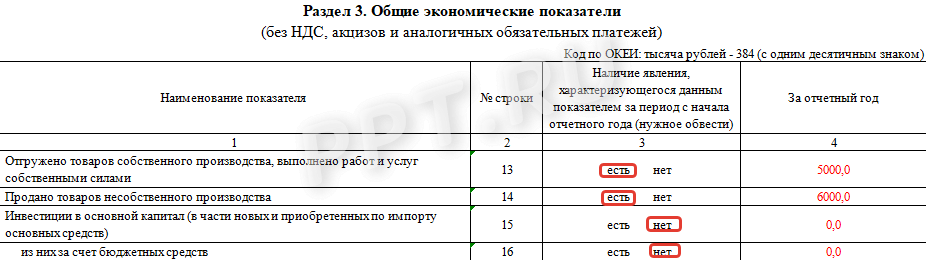

Третий раздел небольшой и называется «Общие экономические показатели». Заполнять нужно сведения об отгрузке товаров, выполнении работ и услуг. Также в этом же разделе нужно проинформировать орган статистики об инвестициях в основной капитал. Все данные нужно приводить в рублях, а из стоимости вычитать НДС и акцизы.

Четвертый раздел формы МП-микро предназначен для фирм, которые занимаются оптовой и розничной торговлей или являются предприятиями общественного питания. В нем следует отметить, есть или нет такие обороты, а также указать их объем за отчетный период.

Заключительный, пятый раздел отчета МП-микро должны заполнять организации, если в их штате есть водители и они используют для своих нужд любой грузовой или легковой транспорт. Даже один автомобиль обязывает бухгалтера заполнить этот раздел.

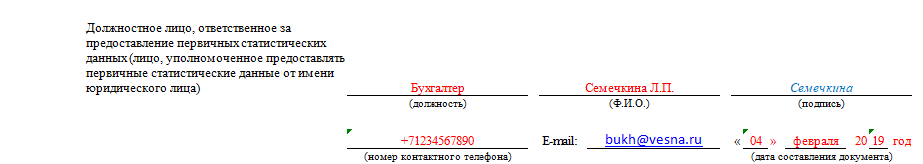

В конце отчет должен подписать бухгалтер, который его заполнял. Также нужно проставить дату заполнения и указать электронную почту и номер телефона.

Кроме сведений о деятельности организаций МП-микро, самые маленькие компании и индивидуальные предприниматели обязаны направлять в Росстат и другие формы:

Кроме того, могут добавляться другие статистические документы в зависимости от отрасли, в которой работает фирма, и ее сферы деятельности.

За нарушение сроков или игнорирование обязанности по сдаче статистической отчетности действуют крупные штрафы. Они предусмотрены статьей 13.19 КоАП РФ , и их размер составляет:

Повторное нарушение обойдется существенно дороже, штраф вырастает для должностных лиц до 50 000 рублей, а для юрлиц — до 150 000 рублей. Привлечь к ответственности орган статистики может в течение двух месяцев с даты совершения нарушения.

В Положении по бухгалтерскому учету "Учетная политика организации" (ПБУ 1/2008) (утв. Минфином России от 06.10.2008 N 106н) с 8 марта текущего года действует новый п. 6.1 (Приказ Минфина России от 18.12.2012 N 164н). Согласно ему микропредприятия и социально ориентированные некоммерческие организации могут по простой системе - без применения двойной записи.

Среди малых предприятий законодателем выделены микропредприятия, у которых предельные значения указанных показателей не должны превышать 15 человек (пп. "б" п. 2 ч. 1 ст. 4 Закона N 209-ФЗ) и 60 000 000 руб. (абз. 2 п. 1 Постановления Правительства РФ от 09.02.2013 N 101). Лимит по выручке в той же сумме, 60 000 000 руб., для микропредприятий действовал ранее без малого пять лет (абз. 2 п. 1 Постановления Правительства РФ от 22.07.2008 N 556).

Примечание. Отдельным субъектам предпринимательства Федеральным законом от 24.07.2007 N 209-ФЗ "О развитии малого и среднего предпринимательства в Российской Федерации" установлены преференции. Организации согласно упомянутому Закону поделены на средние и малые. Критерием для этого служат показатели средней численности работников и выручки от реализации товаров, работ, услуг (без учета налога на добавленную стоимость) за предшествующий календарный год.

Помимо этого существуют ограничения по составу уставного капитала организации:

Организация при этом должна быть внесена в Единый государственный реестр юридических лиц.

Для того чтобы воспользоваться возможностью ведения бухгалтерского учета по простой системе (), микропредприятие должно закрепить такой способ ведения учета в своей учетной политике (п. 2.1 Информации Минфина России N ПЗ-3/2012 "Об упрощенной системе бухгалтерского учета и бухгалтерской отчетности для субъектов малого предпринимательства").

ПБУ 1/2008 позволяет организациям изменить свою учетную политику в случае изменения нормативных правовых актов по бухгалтерскому учету (п. 10 ПБУ 1/2008). Поэтому микропредприятия могут воспользоваться предоставленным им правом ведения бухгалтерского учета по простой системе - без применения двойной записи.

В настоящее время отсутствуют нормативные правовые акты и какие-либо рекомендации по ведению бухгалтерского учета без применения двойной записи. В Минфине России создана межведомственная рабочая группа, которая будет заниматься вопросами бухгалтерского учета на малых предприятиях. Именно от нее, скорее всего, и следует ждать основ методологии бухгалтерского учета без применения двойной записи. Пока же микропредприятия могут вести учет так, как считают нужным.

Но вначале таким организациям желательно определиться с методом ведения бухгалтерского учета.

Применяющие упрощенную систему налогообложения микропредприятия ведут налоговый учет по кассовому методу. Находящиеся на общем режиме налогообложения небольшие организации, сумма выручки от реализации товаров (работ, услуг) которых без учета НДС в среднем за предыдущие четыре квартала не превысила 1 000 000 руб. за каждый квартал, также могут применять кассовый метод при расчете налога на прибыль.

Минфин России в упомянутой Информации N ПЗ-3/2012 поведал о возможности несоблюдения субъектом малого предпринимательства допущения временной определенности фактов хозяйственной деятельности. В связи с чем организация на основании п. 19 ПБУ 1/2008, п. 12 Положения по бухгалтерскому учету "Доходы организации" ПБУ 9/99, п. 18 Положения по бухгалтерскому учету "Расходы организации" ПБУ 10/99, п. 20 Типовых рекомендаций по организации бухгалтерского учета субъектов малого предпринимательства (утв. соответственно Приказами Минфина России от 06.05.1999 N 32н, от 06.05.1999 N 33н, от 21.12.1998 N 64н) может принять решение об использовании кассового метода учета доходов и расходов в бухгалтерском учете (п. 5 Информации N ПЗ-3/2012).

Казалось бы, указанным налогоплательщикам логично воспользоваться и в бухгалтерском учете кассовым методом. Но, к сожалению, в существующих на сегодняшний день нормативных актах бухгалтерского учета регулирующих положений по этому методу не столь уж и много. Поэтому организация нередко будет вынуждена разрабатывать особенности его применения к конкретным ситуациям.

Отметим, что в некоторых случаях бухгалтерский кассовый метод и кассовый метод, по которому считаются доходы и расходы при расчете налога на прибыль и "упрощенного" налога, разнятся. К примеру, сырье и материалы при налоговом учете можно учесть в налоговых расходах в том периоде, в котором выполнены одновременно условия по их оплате и передаче в производство (пп. 1 п. 3 ст. 273 НК РФ). "Упрощенцы" же учитывают их стоимость в расходах в момент погашения задолженности путем списания денежных средств с расчетного счета налогоплательщика, выплаты из кассы, а при ином способе погашения задолженности - в момент такого погашения (пп. 1 п. 2 ст. 346.17 НК РФ). При кассовом методе бухгалтерского учета стоимость оплаченных материалов списывается не на финансовый результат, а лишь на счет 20 "Основное производство" в момент отпуска в производство (п. 20 Типовых рекомендаций). На финансовый результат стоимость материалов повлияет опосредованно - в составе себестоимости выпущенной продукции и лишь после ее реализации.

Объектами бухгалтерского учета экономического субъекта в силу ст. 5 Федерального закона от 06.12.2011 N 402-ФЗ "О бухгалтерском учете" являются: факты хозяйственной жизни, активы, обязательства, источники финансирования его деятельности, доходы, расходы, иные объекты в случае, если это установлено федеральными стандартами.

В Информации Минфина России N ПЗ-3/2012 упомянута возможность использования субъектами малого предпринимательства упрощенной системы регистров (упрощенной формы) бухгалтерского учета. В зависимости от характера и объема учетных операций это может быть форма бухгалтерского учета без использования (простая форма) или с использованием регистров бухгалтерского учета имущества (п. 21 Типовых рекомендаций).

Примечание. В бухгалтерском учете логичнее применять привычный для всех метод начисления, ведь маловероятно, что рассматриваемый кассовый метод учета доходов и расходов приведет к совпадению данных налогового и бухгалтерского учета.

Форма бухгалтерского учета без использования регистров бухгалтерского учета имущества предполагает регистрацию всех хозяйственных операций только в книге (журнале) учета фактов хозяйственной деятельности. Данная форма бухгалтерского учета рекомендована субъектам малого предпринимательства, совершающим незначительное количество хозяйственных операции (как правило, не более тридцати в месяц), не осуществляющим производство продукции (работ, услуг), связанное с большими затратами материальных ресурсов.

Примечание. Фактом хозяйственной жизни признаются сделка, событие, операция, которые оказывают или способны оказать влияние на финансовое положение экономического субъекта, финансовый результат его деятельности и (или) движение денежных средств (ст. 3 Закона N 402-ФЗ).

Исходя из этого при ведении бухгалтерского учета без применения двойной записи напрашивается как минимум ведение простого перечня хозяйственных операций.

Форма книги приведена в Приложении N 1 к Типовым рекомендациям.

В общем случае книга (журнал) является регистром аналитического и синтетического учета, на основании которого можно определить наличие имущества и денежных средств, а также их источников у субъекта малого предпринимательства на определенную дату и составить бухгалтерскую отчетность. Она является комбинированным регистром бухгалтерского учета, в котором предусмотрены графы для применяемых малым предприятием бухгалтерских счетов. Это позволяет вести учет хозяйственных операций на каждом из них.

Микропредприятиям же, ведущим бухгалтерский учет по простой системе - без применения двойной записи, графы книги, предназначенные для отражения информации по счетам, не понадобятся. Следовательно, форма книги может содержать всего лишь пять граф, которые представлены в образце 1.

Образец 1

|

Дата и N документа |

||||

|

Итого за месяц |

||||

Микропредприятие может вести книгу на отдельных листах, открывая их на календарный месяц. В графе 3 "Содержание операции" в хронологической последовательности позиционным способом на основании каждого первичного документа отражаются все хозяйственные операции этого месяца.

Напомним, что с 1 января 2013 г. формы первичных учетных документов, содержащиеся в альбомах унифицированных форм первичной учетной документации, не являются обязательными к применению. Для ведения бухгалтерского учета могут использоваться формы первичных учетных документов, разработанные экономическим субъектом самостоятельно. В этом случае они должны содержать следующие обязательные реквизиты: наименование документа; дату составления документа; наименование экономического субъекта, составившего документ; содержание факта хозяйственной жизни; величину натурального и (или) денежного измерения факта хозяйственной жизни с указанием единиц измерения; наименование должности лица (лиц), совершившего (совершивших) сделку, операцию и ответственного (ответственных) за правильность ее оформления, либо наименование должности лица (лиц), ответственного (ответственных) за правильность оформления свершившегося события; подписи лиц с указанием их фамилий и инициалов либо иных реквизитов, необходимых для идентификации этих лиц. Но микропредприятия могут продолжать использовать формы первичных учетных документов, приведенные в альбомах унифицированных форм. Формы первичных учетных документов утверждает руководитель экономического субъекта по представлению должностного лица, на которое возложено ведение бухгалтерского учета.

Первичный учетный документ составляется на бумажном носителе и (или) в виде электронного документа, подписанного электронной подписью (п. п. 2, 4, 5 ст. 9 Закона N 402-ФЗ).

В самой же книге должны быть обязательные реквизиты регистра бухгалтерского учета. Таковыми согласно п. 4 ст. 10 Закона N 402-ФЗ являются: наименование регистра; наименование экономического субъекта, составившего регистр; даты начала и окончания ведения регистра и (или) период, за который составлен регистр; хронологическая и (или) систематическая группировка объектов бухгалтерского учета; величина денежного измерения объектов бухгалтерского учета с указанием единицы измерения; наименования должностей лиц, ответственных за ведение регистра; подписи лиц, ответственных за ведение регистра, с указанием их фамилий и инициалов либо иных реквизитов, необходимых для идентификации этих лиц.

Суммы по каждой операции, зарегистрированной в книге, заносятся в графу 4 или 5 в зависимости от того, является ли она доходом или расходом организации.

Но данные, внесенные в книгу, не позволяют сформировать документированную систематизированную информацию об объектах бухгалтерского учета. А это, в свою очередь, не позволит организации составить достоверную бухгалтерскую (финансовую) отчетность. Поэтому микропредприятию необходимо вести ряд регистров бухгалтерского учета.

Ни одно микропредприятие не может обойтись без начисления выплат и вознаграждений работникам и иным физическим лицам. Для учета расчетов по оплате труда с работниками, исчислению и удержанию НДФЛ финансисты предлагают использовать ведомость учета заработной платы по форме N В-8, приведенной в Приложении 10 к Типовым рекомендациям.

Форма предлагаемой ведомости, на наш взгляд, несколько не соответствует для микропредприятий, поскольку в ней предусмотрены:

- учет начислений по каждому физическому лицу;

- графы для отражения данных по корреспондируемым счетам при начислении заработной платы и иных вознаграждений и при удержании из них.

Примечание. Формы регистров бухгалтерского учета утверждает руководитель экономического субъекта по представлению должностного лица, на которое возложено ведение бухгалтерского учета. Регистр бухгалтерского учета составляется на бумажном носителе и (или) в виде электронного документа, подписанного электронной подписью (п. п. 5, 6 ст. 10 Закона N 402-ФЗ).

Для персонифицирования начислений можно воспользоваться унифицированной формой N Т-51 "Расчетная ведомость" или N Т-49 "Расчетно-платежная ведомость" (утв. Постановлением Госкомстата России от 05.01.2004 N 1).

Минфин России в Информации N ПЗ-10/2012 разъяснил, что обязательными к применению остаются формы первичных учетных документов, установленные уполномоченными органами в соответствии с другими федеральными законами и на их основании (к примеру, формы кассовых документов).

Расчетно-платежная ведомость и платежная ведомость (форма Т-53) упомянуты в гл. 4 "Порядок выдачи наличных денег" Положения о порядке ведения кассовых операций с банкнотами и монетой Банка России на территории Российской Федерации (утв. Банком России 12.10.2011 N 373-П). Поэтому и в текущем году их применение обязательно.

Для учета же расчетов по выплатам и вознаграждениям, начисленным физическим лицам, можно воспользоваться формой, приведенной в образце 2.

Образец 2

|

Дата операции |

||||

|

Выплачено, удержано |

Начислено |

|||

|

Остаток на начало месяца |

||||

|

Итого за месяц |

||||

|

Остаток на конец месяца |

||||

На каждый месяц открывается отдельный лист регистра. В регистре отражаются начисленные работникам суммы по оплате труда (включая премии) за выполненную работу, исчисленные исходя из принятых на предприятии систем и форм оплаты труда, надбавки, доплаты и другие выплаты, предусмотренные действующим законодательством, а также вознаграждения иным физическим лицам по гражданско-правовым договорам. Оплату труда желательно группировать по категориям работников, объектам учета, видам производств.

В регистре приводятся и суммы удержаний из начисленных выплат и вознаграждений: НДФЛ в соответствии с действующим законодательством, сумм выданных авансов, своевременно не возвращенных подотчетными лицами сумм, сумм по исполнительным листам в пользу различных организаций и других лиц.

Итоговый остаток за месяц данного регистра (при выплате зарплаты за вторую часть месяца в начале следующего он положительный) необходимо учитывать при расчете показателя "Кредиторская задолженность" пассива упрощенной формы баланса, составляемого на отчетную дату.

Упрощенная система бухгалтерской отчетности состоит из бухгалтерского баланса и отчета о финансовых результатах. Отчеты при этом могут включать показатели только по группам статей без их детализации по статьям (Информация Минфина России "Бухгалтерская отчетность субъектов малого предпринимательства"). Формы бухгалтерского баланса и отчета о финансовых результатах субъектов малого предпринимательства (далее - упрощенные формы) приведены в Приложении N 5 к упомянутому Приказу Минфина России N 66н.

Примечание. Субъект малого предпринимательства вправе самостоятельно принять решение о формировании бухгалтерской отчетности по упрощенной системе или в общем порядке (п. 6 Приказа Минфина России от 02.07.2010 N 66н).

С выплат и вознаграждений физическим лицам микропредприятия должны:

Налоговые агенты, как известно, обязаны вести учет доходов, полученных от них физическими лицами в налоговом периоде, предоставленных им налоговых вычетов, исчисленных и удержанных сумм НДФЛ в регистрах налогового учета. Формы регистров налогового учета и порядок отражения в них аналитических данных налогового учета, данных первичных учетных документов разрабатываются налоговым агентом самостоятельно. Регистры налогового учета при этом должны содержать сведения, позволяющие идентифицировать налогоплательщика, вид выплачиваемых налогоплательщику доходов и предоставленных налоговых вычетов в соответствии с кодами, утверждаемыми ФНС России, суммы дохода и даты их выплаты, статус налогоплательщика, даты удержания и перечисления налога в бюджетную систему РФ, реквизиты соответствующего платежного документа (п. 1 ст. 230 НК РФ). На каждого работника ежегодно заводится отдельный регистр.

Совокупности исчисленных и удержанных сумм НДФЛ за месяц, отраженных в налоговых регистрах физических лиц, дадут их значения по организации в целом. Начисленная сумма НДФЛ заносится в регистр. Выше приводилось, что удержанная сумма НДФЛ отражается и в регистре учета расчетов по выплатам и вознаграждениям. Поскольку начисленная сумма и удержанная должны совпадать, то одна и та же величина проводится по двум регистрам бухгалтерского учета. И такое будет наблюдаться по всем суммам, внесенным в книгу учета.

Плательщики страховых взносов в государственные внебюджетные фонды, осуществляющие начисления выплат и вознаграждений физическим лицам, обязаны вести учет таких сумм, исчисленных с них сумм страховых взносов в отношении каждого физического лица, в пользу которого осуществлялись выплаты (п. 6 ст. 15 Федерального закона от 24.07.2009 N 212-ФЗ "О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования").

ПФР и ФСС РФ в свое время рекомендовали страхователям для ведения учета выплат и вознаграждений физическим лицам и начисленных сумм страховых взносов в государственные внебюджетные фонды использовать форму карточки индивидуального учета, приведенную в совместном Письме ПФР от 26.01.2010 N АД-30-24/691, ФСС РФ от 14.01.2010 N 02-03-08/08-56П.

Предложенную форму логично дополнить еще одной графой, по которой можно отражать суммы страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний (далее - страховые взносы на травматизм). База для их исчисления будет совпадать с базой по начислению страховых взносов в ФСС РФ, если в заключенных организацией с физическими лицами договорах гражданско-правового характера отсутствует условие по уплате страховщику страховых взносов по данному виду обязательного социального страхования (п. п. 1 и 2 ст. 20.1 Федерального закона от 24.07.1998 N 125-ФЗ "Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний", п. 1 ст. 7, п. 1 ст. 8, п. 1 ст. 9 Закона N 212-ФЗ).

Опять же совокупность исчисленных сумм страховых взносов в каждый внебюджетный фонд по каждому физическому лицу, которому были осуществлены начисления за месяц, даст их значения по организации в целом за этот месяц.

Форма регистра для учета расчетов по налогам и страховым взносам представлена в образце 3.

Образец 3

|

Дата операции |

Первичный документ |

|||

|

Перечислено |

Начислено |

|||

|

Остаток на начало месяца |

||||

|

Налоги, в том числе |

||||

|

Страховые взносы, в том числе |

||||

|

в ПФР, в том числе |

||||

|

в ФСС РФ на травматизм |

||||

|

Итого за месяц |

||||

|

Налоги, в том числе |

||||

|

Страховые взносы, в том числе |

||||

|

Остаток на конец месяца |

||||

|

Налоги, в том числе |

||||

|

Страховые взносы, в том числе |

||||

По налогам и страховым взносам на конец месяца может быть задолженность или переплата. Задолженность учитывается при расчете показателя "Кредиторская задолженность" пассива упрощенной формы баланса, составляемого на отчетную дату, переплата же - показателя "Финансовые и другие оборотные активы" актива баланса.

Все то же количество граф, пять, войдет и в регистр учета движения денежных средств. Его форма представлена в образце 4.

Образец 4

|

операции |

Первичный документ |

|||

|

Поступило |

Оплачено |

|||

|

Остаток на начало месяца, всего, в том числе |

||||

|

на расчетных счетах |

||||

|

Остаток на конец месяца, всего, в том числе |

||||

Записи по учету денежных средств операций по расчетному счету и другим счетам в банках производятся на основании выписок банков и приложенных к ним документов.

Для учета денежных средств в кассе используется кассовая книга. Прием и выдача денежных средств, оформление приходных и расходных документов, ведение кассовой книги, составление отчета о кассовых операциях осуществляются в порядке, установленном Положением о порядке ведения кассовых операций с банкнотами и монетой Банка России на территории Российской Федерации (утв. Банком России 12.10.2011 N 373-П). В форме листа кассовой книги имеется графа 3, в которой необходимо указывать номер корреспондирующего счета (субсчета). Поскольку микропредприятие ведет бухгалтерский учет без применения двойной записи, то данную графу можно не заполнять, ведь корреспондирующих счетов у организации быть не может в принципе.

Остатки по банку и кассе на конец месяц участвуют в формировании показателя строки "Денежные средства и денежные эквиваленты" актива упрощенной формы баланса.

Если в организации имеются основные средства, то микропредприятию понадобится регистр для их учета, а также для учета начисленной по ним амортизации.

Данные по основным средствам записываются в ведомости позиционным способом по каждому объекту отдельно. Ежемесячно при наличии движения основных средств подсчитываются суммы их оборотов и выводится остаток основных средств на 1-е число следующего за отчетным месяца.

Для контроля за суммами начисленной амортизации с начала эксплуатации основных средств в ведомости предусмотрены соответствующие графы.

Поскольку ведомость открывается на каждый месяц, а движение основных средств у микропредприятия не столь уж большое, то показатели первой части ведомости в большинстве случаев будут повторяться из месяца в месяц, изменения произойдут лишь по графам, в которых отражаются показатели по начислению амортизации.

В свое время Постановлением Госкомстата России от 21.01.2003 N 7 были утверждены унифицированные формы первичной учетной документации по учету основных средств. Среди них была и форма N ОС-6б "Инвентарная книга учета объектов основных средств". Ее-то и можно использовать в качестве регистра учета основных средств.

В форме книги имеется графа "Сумма начисленной амортизации (износа)". В нее рекомендовалось вносить сумму начисленной амортизации (износа) с начала эксплуатации. Следовательно, показатель в этой графе меняется из месяца в месяц. Поэтому организации желательно вести отдельный регистр учета начисления амортизации. Форма такого регистра представлена в образце 5.

Образец 5

|

Первоначальная стоимость |

Срок полезного использования |

Амортизация |

Дата выбытия |

Остаточная стоимость |

|||

|

Итого за месяц |

|||||||

|

Итого за месяц |

|||||||

|

Итого за год |

|||||||

В зависимости от количества основных средств в организации данный регистр может вестись позиционным способом с выделением данных по каждому календарному месяцу либо же с открытием нового листа регистра на каждый календарный месяц.

Если организацией используется в бухгалтерском учете линейный способ начисления амортизации, то показатель в графе 4 находится как частное от деления величин, занесенных в графы 2 и 3. Остаточная же стоимость объекта, вносимая в графу 6, определяется как совокупность величин остаточной стоимости объекта, указанной в этой графе за предыдущий месяц, и суммы начисленной амортизации за месяц.

Остаточная стоимость основных средств на отчетную дату будет учитываться при формировании показателя, вносимого по строке "Материальные внеоборотные активы" актива упрощенной формы баланса.

Если у микропредприятия имеются в наличии нематериальные активы, то учет их, на наш взгляд, можно вести в инвентарной книге, назвав ее в таком случае книгой учета внеоборотных активов, начисление же амортизации - отражать в описанном выше регистре ее начисления.

В обоих регистрах при этом следует выделять общие показатели на относящиеся к основным средствам и нематериальным активам, поскольку остаточная стоимость нематериальных активов на отчетную дату будет учитываться при формировании показателя, вносимого по строке "Нематериальные, финансовые и другие внеоборотные активы" актива упрощенной формы баланса.

Следующей строкой актива упрощенной формы баланса являются запасы. К материально-производственным запасам относятся: сырье и материалы, используемые при производстве продукции, готовая продукция, товары (п. 2 Положения по бухгалтерскому учету "Учет материально-производственных запасов" ПБУ 5/01, утв. Приказом Минфина России от 09.06.2001 N 44н).

Типовыми рекомендациями для учета МПЗ предлагается использовать ведомость учета производственных запасов и товаров, а также НДС, уплаченного по ценностям (форма N В-2 приведена в Приложении 3 к Типовым рекомендациям). Используя ее в качестве основы, можно создать регистр учета МПЗ. Указанные в форме "Дебет" и "Кредит" следует заменить на "Приход" и "Расход", из четырех же граф 14, 15, 16 и 17, в которых предлагалось отражать суммы выбывающих МПЗ, "в том числе в дебет счетов", надлежит оставить одну, поскольку, как неоднократно уже говорилось, бухгалтерский учет ведется без применения двойной записи.

На каждый календарный месяц открывается новый лист регистра. Учет ведется раздельно по производственным запасам и товарам в разрезе всех видов ценностей независимо от того, имелось или нет движение за отчетный месяц тех или иных запасов.

Стоимость МПЗ определяется и отражается исходя из затрат по цене приобретения, транспортных расходов, надбавок, указанных в расчетных документах поставщиков.

При отпуске материально-производственных запасов в производство и ином выбытии их оценка производится одним из следующих способов: по себестоимости каждой единицы, по средней себестоимости, по себестоимости первых по времени приобретения МПЗ (способ ФИФО). Применение одного из указанных способов по группе (виду) материально-производственных запасов производится исходя из допущения последовательности применения учетной политики. Оценка МПЗ на конец отчетного периода производится в зависимости от принятого способа оценки запасов при их выбытии (п. п. 16, 22 ПБУ 5/01).

В образце 6 приведена форма регистра учета материально-производственных запасов, когда организацией при их выбытии используется способ по средней себестоимости.

Образец 6

|

Наименование МПЗ |

На начало месяца |

Поступило в отчетном месяце |

||

|

Количество (шт., кг, л) |

Стоимость |

Количество (шт., кг, л) |

Стоимость |

|

|

Цена единицы (гр. 3 + гр. 5) / (гр. 2 + гр. 4) |

На начало месяца |

|||

|

Количество (шт., кг, л) |

Стоимость |

Количество (шт., кг, л) |

Стоимость |

|

Без расчетов с поставщиками и покупателями не обходится ни одно микропредприятие. При большом их количестве организации желательно вести несколько регистров: по расчетам с поставщиками, по расчетам с покупателями, по расчетам с прочими дебиторами и кредиторами. В формах этих регистров будет по пять граф, разница будет лишь в наименовании граф 4 и 5 (образец 7). В регистре расчетов с поставщиками таковыми будут "Оплата" и "Задолженность", в регистре расчетов с покупателями - "Задолженность" и "Оплата", в регистре учета расчетов с прочими дебиторами и кредиторами - "Оплата (задолженность)" и "Задолженность (оплата)".

Образец 7

|

операции |

операции |

Первичный документ |

||

|

(задолженность) |

Задолженность |

|||

|

Остаток на начало месяца |

||||

|

Итого за месяц |

||||

|

Остаток на конец месяца |

||||

На каждый месяц открывается новый лист регистра.

В регистре расчета с поставщиками вначале из листа регистра за прошлый месяц переносятся остатки:

После чего позиционным способом записываются данные счетов поставщиков и подрядчиков за полученные материально-производственные запасы, выполненные работы, оказанные услуги и суммы перечисленных им авансов в счет будущих поставок товаров (работ, услуг).

В открытый на начало месяца лист регистра расчетов с покупателями вначале из листа за прошлый месяц переносятся остатки:

Затем позиционным способом заносятся данные выставленных покупателям счетов за реализованные товары, выполненные работы, оказанные услуги, переданные имущественные права и суммы поступивших от них авансов и предоплат в счет будущих поставок МПЗ, выполнения работ, оказания услуг.

В регистр учета расчетов с прочими дебиторами и кредиторами заносится информация о расчетах с ними. В этом регистре отражаются расчеты с подотчетными лицами. Записи ведутся позиционным способом с выведением на конец месяца развернутого сальдо по задолженности микропредприятию и его задолженности по каждому дебитору и кредитору на основании данных первичных документов.

Если количество поставщиков, покупателей, иных дебиторов и кредиторов не столь велико, то вполне логично вести один регистр учета расчетов с ними.

Остатки на конец месяца сумм задолженностей покупателей, а также авансов и предоплат, перечисленных поставщикам товаров (работ, услуг) будут учитываться при формировании показателя, вносимого по строке "Финансовые и другие оборотные активы" упрощенного баланса. Задолженность же самой организации перед поставщиками и подрядчиками, а также поступившие от покупателей авансовые платежи войдут в сумму, заносимую по строке "Кредиторская задолженность" пассива упрощенного баланса.

Для учета затрат на производство Типовыми рекомендациями предлагается использовать ведомость по форме N В-3 (Приложение 4 к Типовым рекомендациям). В ведомости приведены счета бухгалтерского учета, с которыми корреспондирует счет 20 при сборе затрат, связанных с производством товаров (работ, услуг) и их выпуском. Графы ведомости для этих счетов микропредприятию не понадобятся, и тогда форма рассматриваемого регистра примет вид, приведенный в образце 8.

Образец 8

|

операции |

Первичный документ |

|||

|

продукции |

||||

|

Остаток незавершенного производства на начало месяца, всего, в том числе |

||||

|

Итого за месяц, всего, в том числе |

||||

|

Остаток незавершенного производства на конец месяца, всего, в том числе |

||||

На каждый календарный месяц открывается новый лист регистра.

Учет затрат на производство продукции (работ, услуг) желательно организовывать по производствам в разрезе выпускаемой продукции (работ, услуг).

Затраты собираются на основании данных, содержащихся в других регистрах бухгалтерского учета материально-производственных запасов, расчетов по учету выплат и вознаграждений, расчетов по налогам и страховым взносам, расчетов с поставщиками, иными дебиторами и кредиторами, начисленной амортизации и непосредственно из отдельных первичных документов.

Отдельно собираемые затраты, связанные с управлением производством, по окончании месяца в зависимости от принятой учетной политики могут быть распределены по видам произведенной продукции или полностью списаны на затраты реализованной продукции, работ и услуг.