Квитанция на оплату налога по УСН для ИП 2019– платёжный документ, установленной формы, который был утверждён Федеральной налоговой службой. Квитанция –этоуниверсальный документ для уплатыне только всех государственных взносов и налогов, но и штрафов, пошлин для физических и юридических лиц. Он формируется и отправляетсяв электронном виде, через кассу банка либо Почтой России. Итак, какие налоги надо платить ИП на УСН в 2019 году?

Индивидуальный предприниматель может выбрать себе наиболее подходящий режим налогообложения. Особое место занимает упрощённая система, которая составляет 6% от дохода или 15% от доходы минус расходы.

Это максимальный процент, установленный Налоговым Кодексом РФ. Он может снижаться на уровне местного самоуправления в различных регионах. Для работы на такой системе налогообложения есть ограничения.

Для работына УСН предпринимателям были установлены лимиты:

Упрощённая система налогообложения(УСН) распространённый вариант, который используют предприниматели в своей деятельности. Отличается простотой в учёте и минимальным пакетом отчётности.

Сколько составят налоги ИП при УСН в этом году?Точной цифры неизвестно, однако фиксированный сбор составляет 6% от дохода или 15% от разницы доходов и расходов. Эта цифра может отличаться в зависимости от региональных коэффициентов. Но в то же время он не может быть менее 1% от полученного дохода. Если ИП платит за себя и за сотрудников, то дополнительно необходимо заплатить НДФЛ. Кроме этого, обязательным является платёж в пенсионный фонд и ФСС.

Согласно действующему законодательству, уплата налога по УСН без работников осуществляется до конца апреля. При этом необходимо сдать отчёт за прошедший год.

Как осуществить платёж по УСН без работников верно? Оплата налога производится не с прибыли, полученной после всех вычетов, а с общего дохода. Это касается процентной ставки в 6%. Если ИП работает на УСН доходы минус расходы, то 15% берётся с чистой прибыли.

Сроки в 2019 году:

При режиме «доход минус расход» все этапы осуществляются аналогично предыдущим до момента расчёта налога – от суммы доходавычитается расход и умножается на фиксированную процентную ставку, которая находится в пределах от 5до 15%. В иных ситуациях пошаговая инструкция остаётся неизменной.

При наличии наёмных сотрудников увеличивается количество отчётности, в таком случае учёт практически не отличается от юридических лиц.

Действующее законодательство разрешило оплачивать налоги тремя способами:

Пошаговая инструкция по оплате находится на официальном сайте налоговой службы. Здесь же можно найти реквизиты для уплаты налога.

Пошаговая инструкция по оплате находится на официальном сайте налоговой службы. Здесь же можно найти реквизиты для уплаты налога.

Для оплатыналога УСН следует:

Образец заполнения предоставляют работники банка.

Обычно квитанция содержит такие реквизиты:

ИП обязательно подписывает документ, подготовленный к оплате. Полученные от кассира чеки нужно хранить. В случае каких-либо недоразумений с контролирующими органами, всегда можно подтвердить факт оплаты.

Для уплаты налога свыше 15000 рублей, необходимо подтверждение личности. Граждане России предъявляют паспорт, а для иностранных вместе с паспортом следует предоставить регистрационный документ.Этот метод занимает много времени, которое затрачивается на поход в банк, самостоятельное заполнение бланка об уплате, поиск реквизитов.

Проще оплачивать налоги онлайн на официальном сайте налоговой инспекции или с расчётного счёта через клиент-банк.

Каждый индивидуальный предприниматель должен сдавать годовой отчёт в налоговую службу. Кроме этого, ИП должен проводить авансовый платёж, пошаговая инструкция которого описана выше.Не рекомендуется затягивать со сдачей отчётов, так как предусмотрен штраф, который колеблется от 15 до 40% от суммы неоплаченного платежа.

Платежка УСН доходы 2018, образец заполнения ИП Образец платежного поручения УСН доходы 2018 для организаций тот же, что и для ИП, за исключением полей «Плательщик» и «Статус плательщика» (101), различие в заполнении которых описано выше.

Если в качестве объекта налогообложения выбраны «доходы минус расходы», то КБК УСН в 2018 году для организаций и ИП такие: Назначение платежа Поле 104 в платежке КБК 2018 УСН доходы минус расходы:

182 1 05 01021 01 1000 110 КБК пени по УСН доходы минус расходы 2018 182 1 05 01021 01 2100 110 КБК УСН 15%: значение для штрафа 182 1 05 01021 01 3000 110 Приведем пример образец заполнения платежного поручения на уплату УСН «доходы минус расходы» (15 процентов) в 2018 году: КБК минимального налога по УСН такой же, как код для единого налога и авансовых платежей при объекте «доходы минус расходы». Поэтому минимальный налог при УСН доходы минус расходы в 2018 году платите на КБК 182 1 05 01021 01 1000 110.

Основанием прекращения работы может стать личное желание предпринимателя или предписание органов государственной власти;

Ниже приведена таблица со сроками уплаты в 2018 г.

Отчётный период Срок (до) 2017 год 03.05.2018 1-й квартал 2018 г. 25.04.2018 1-е полугодие 2018 г. 25.07.2018 9 месяцев 2018 г. 25.10.2018 Во избежание начисления пени и штрафов, платежи рекомендуется вносить до окончания регламентированных сроков.

Для объекта налогообложения «доходы минус расходы» 7-11 разряд в КБК – «01021». КБК УСН 15% для ИП Название КБК доходы минус расходы Номер КБК Налог УСН за 2017 год в 2018 году 182 1 05 01021 01 1000 110 Авансовые платежи по УСН за 1, 2 и 3 кварталы 2018 года 182 1 05 01021 01 1000 110 Налог по УСН за 2018 год в 2019 году 182 1 05 01021 01 1000 110 КБК УСН 15% для юридических лиц ООО и АО Название КБК доходы минус расходы Номер Налог УСН за 2017 год в 2018 году 182 1 05 01021 01 1000 110 Авансовые платежи по УСН за 1, 2 и 3 кварталы 2018 года 182 1 05 01021 01 1000 110 Налог по УСН за 2018 год в 2019 году 182 1 05 01021 01 1000 110 КБК по минимальному налогу Минимальный налог вправе уплачивать только налогоплательщики с объектом налогообложения «доходы минус расходы». Главное условие для этого – налог к уплате по УСН оказался ниже минимума (1% от дохода).

Инфо

То есть реквизиты на уплату налога УСН за 2017 год и 2018 год одинаковы, но все так же различаются в зависимости от объекта налогообложения. С 2017 года упразднен отдельный КБК для минимального налога, уплачиваемого при доходно-расходной упрощенке. Теперь этот КБК совпадает с тем, который нужно указывать для рассчитанного в обычном порядке налога по УСН «доходы минус расходы».

БК РФ упрощенный налог в полном объеме (включая минимальную его часть) подлежит зачислению в региональный бюджет. Текущие платежи налога по упрощенке осуществляются ежеквартально авансом до 25-го числа месяца, следующего за отчетным кварталом. Для определения итоговой годовой суммы нужно произвести следующие действия по указанным ниже срокам: Подписывайтесь на нашканал в Яндекс.Дзен! Подписаться на канал Уплата налога осуществляется путем представления в банк квитанции (это возможно только для ИП) или платежки по УСН — в 2018 году нужно заплатить за 2017 год.

Моментом уплаты (п. 3 ст. 45 НК РФ) считается момент представления в банк платежки при условии наличия на счете плательщика необходимого объема средств. Крайними днями формирования и передачи в банк платежек - с учетом переноса в связи с выходными - будут 2 апреля (для юрлиц) и 30 апреля (для ИП) 2018 года.

Внимание

Она актуальна для организаций и ИП: Назначение платежа Поле 104 в платежке КБК 2018 УСН доходы: авансовый платеж; единый налог. 182 1 05 010 11 01 1000 110 КБК пени по УСН с объектом доходы в 2018 году 182 1 05 010 11 01 2100 110 Код штрафа при упрощенке с объектом доходы 182 1 05 010 11 01 3000 110 Приведем пример образец заполнения платежного поручения на уплату УСН «доходы» (6 процентов) в 2018 году: КБК по УСН «доходы минус расходы» в 2018 году (15%) Для организаций и ИП на УСН «доходы минус расходы» совпадают 19 цифр КБК из 20-ти. Проверьте, чтобы в КБК УСН 15 процентов в 2018 году на месте 10-й по счету цифры стояла «2», а не «1». Это и будет главным различием, по сравнению с объектом «доходы».

Реквизиты для уплаты УСН в 2018 году понадобятся для безошибочного перечисления единого налога, рассчитываемого при режиме упрощенной системы налогообложения. Основные правила, касающиеся его уплаты, будут рассмотрены далее. В какой бюджет платится УСН-налог и когда нужно отдать платежку в банк? Как платить налог по УСН: КБК для платежного поручения и другие реквизиты? В какой бюджет платится УСН-налог и когда нужно отдать платежку в банк? Упрощенка - это специальный налоговый режим (ст.

18

НК РФ). Налоги, уплачиваемые в рамках спецрежимов, являются разновидностью федеральных налогов (п. 7 ст. 12 НК РФ, письмо Минфина РФ от 20.04.2006 № 03-02-07/2-30). Однако ответ на вопрос: «В какой бюджет платится УСН-налог?» - не столь очевиден. Дело в том, что НК РФ не связывает вид налога с видом бюджета, в который он поступает.

В соответствии с п. 2 ст.

Платежные реквизиты по объекту «доходы минус расходы» в 2017–2018 годах

Если же счет у ИП в банке нет, то можно платить наличными. Только квитанции не теряйте =) Где взять квитанции? На сайте ФНС давно работает специальный сервис, при помощи которого можно заполнить в автоматическом режиме квитанцию на оплату аванса по УСН или платежное поручение: https://service.nalog.ru/payment/payment.html Кстати, квитанции на оплату фиксированных взносов ИП тоже можно заполнить при помощи этого сервиса ФНС. Так-что, если не пользуетесь бухгалтерскими программами, то лучше не скачивать с мутных сайтов устаревшие бланки квитанций, а воспользоваться официальным сервисом ФНС. Как проверить правильность своих расчетов? Можете посчитать на моем калькуляторе налога по УСН “доходы”: https://dmitry-robionek.ru/kalkuljator-usn Только сначала внимательно прочитайте инструкцию, есть некоторые нюансы, о которых нужно знать. Я открыл ИП в декабре 2017 года.

УСН доходы минус расходы (15%)

Минимальный налог (до 01.01.2016)

«Упрощенка» – это самая привлекательная налоговая система в малом и среднем бизнесе. Ее популярность объясняется минимальным налоговым бременем, самой несложной среди всех систем процедурой отчетности и ведения учета. Это особенно удобно для индивидуальных предпринимателей. Два варианта этой системы отличаются налоговой ставкой, базой и способом расчета налогов:

Следовать той или иной из этих разновидностей? Предприниматель может менять решение ежегодно, уведомив до конца года о своем намерении налоговый орган.

Для того, чтобы перейти на «упрощенку», предприятие должно отвечать некоторым несложным для малого бизнеса условиям:

Для юрлиц к этим требованиям добавляется запрет на филиалы и представительства и долю участия других организаций, превышающую четверть.

ВАЖНАЯ ИНФОРМАЦИЯ! Приятное налоговое новшество, касающееся УСН: ставка 6% на УСН – Доходы, и так самая низкая среди систем налогообложения, с 2016 года может быть снижена до 1% по региональной инициативе. А ставка УСН-15 может превратиться в 5%, если так распорядится региональное законодательство.

Налог, заменяющий сразу несколько отчислений, обычных для других налоговых систем (НДФЛ, НДС, налог на имущество), называется единым . Независимо от того, какой вид УСН выбран предпринимателем, производить его отчисление нужно авансовыми платежами в конце каждого квартала.

Сумму налога в конце года нужно будет рассчитать, приняв во внимание внесенные авансовые платежи.

Чтобы перечислить сумму налога в бюджет, надо правильно заполнить платежное поручение, ведь наличными налоги платить нельзя.

В поле 104 нужно обязательно указать правильный КБК для уплаты единого налога на УСН:

Если авансовые платежи не были внесены в срок, за каждый пропущенный день назначаются пени. Чтобы их уплатить, нужны следующие КБК:

Если в конце годового периода налог по его итогам был не уплачен, то в придачу к пеням будет наложен штраф в 20% от суммы недоимки. Заплатить его нужно по будет по таким КБК:

Какие КБК при УСН применять в 2017 году? Какие КБК с объектом «доходы» и «доходы минус расходы» (6% и 15%)? Изменились ли КБК по «упрощенке» в 2018 году для юридических лиц и ИП? Расскажем об этом и приведем таблицу с КБК по УСН на 2018 год (для разных объектов налогообложения).

Плательщики УСН в 2018 году ежеквартально должны рассчитывать и уплачивать авансовые платежи по «упрощенному» налогу не позднее 25-го числа следующего за кварталом месяца, а также налог по итогам года не позднее 31 марта (для организаций) и 30 апреля (для ИП). При уплате УСН в платежке нужно указать код бюджетной классификации (КБК), на который перечисляется налога по УСН.

Коды бюджетный классификации по УСН в 2018 года нужно указывать в поле 104 платежного поручения (согласно приказу Минфина России от 1 июля 2013 г. № 65н в редакции приказа от 20 июня 2016 г. № 90н). Для юридических лиц (организаций) и индивидуальных предпринимателей (ИП) на УСН показатели зависят:

КБК для УСН на 2018 год с объектом «доходы» единый – 182 1 05 01011 01 1000 110. Авансовые платежи и единый налог по итогам года перечисляют по этому коду (182 1 05 010 11 01 1000 110).

КБК на пени УСН 2018 и код для уплаты штрафа, отличается 14 и 15-й цифрой (21 и 30 вместо 10). Обобщим КБК по УСН «доходы» на 2018 год в таблице. Она актуальна для организаций и ИП:

Каждый УСН-плательщик, будь то компания или бизнесмен, уплачивает единый налог, исходя из требований, определенных для выбранного режима налогообложения. Несмотря на различие в формах собственности предприятий и в расчете упрощенного налога, его перечисление оформляется стандартным платежным поручением, безупречное заполнение всех необходимых атрибутов которого становится гарантом своевременного перечисления в бюджет. Поговорим об особенностях оформления подобных платежек предприятиями и предпринимателями, применяющими УСН.

Радикальных изменений обязательных реквизитов в платежных поручениях по оплате «упрощенного» налога в 2018 году не произошло. Напомним, что с 2017 г. упразднено использование отдельного КБК для перечисления минимального налога при УСН «Доходы минус расходы». Сегодня применяется единый код для налога, исчисленного «традиционно» и для его минимальной величины. По УСН «Доходы» изменений не произошло.

Остальные атрибуты платежки трансформаций не претерпели – «упрощенцы» указывают реквизиты, которые использовались и ранее. Разберемся, как оформить поручение на перечисление УСН налога с различной базой.

Организациям и предпринимателям на упрощенке нужно заплатить авансовый платеж по УСН за 2 квартал 2018 года. Даты перечисления налога в бюджет едины, а расчет суммы авансового платежа зависит от того, что облагается налогом: доходы или доходы, уменьшенные на расходы.

При упрощенке налоговый период – календарный год. Отчетными периодами признаются 1 квартал, 2 квартал (полугодие) и 3 квартал (9 месяцев). Налогоплательщик рассчитывает ежеквартально сумму авансового платежа и перечисляет в бюджет оставшийся налог по итогам года.

Авансовые платежи налогоплательщик рассчитывает по уровню фактического дохода. Начинающие предприниматели часто забывают об этом, ведь декларация сдается один раз, но платить приходится после каждого квартала.

Когда платить авансовый платеж по УСН за 2 квартал 2018. Авансы на упрощенке уплачиваются не позднее 25 числа того месяца, который следует за отчетным кварталом. Если 2 квартал заканчивается 30 июня, то последний день, когда можно заплатить авансовый платеж без начисления пеней 25 июля 2018 года.

Оплата авансового платежа по УСН за 2 квартал 2018 года должна быть совершена до окончания банковского дня, чтобы налоговая вовремя ее получила.

Для упрощенки многое поменялось в технике работы. Действуют онлайн-кассы, и теперь контролеры запросто узнают, если компания скрыла доходы. Можно экономить налоги законно. На упрощенке для этого есть простые решения и с меньшими рисками. Об этом читайте в спецвыпуске УНП>>

Авансовый платеж по УСН за 1, 2, 3 кварталы 2018 года

Крайний срок авансового платежа

Ежедневно в бюджет поступает огромное количество средств, внесенных плательщиками для уплаты всевозможных налогов, штрафов, взносов, пеней. И с каждым еще столько же платежных поручений. Чтобы их было легче распределить между фондами и организациями, придуманы уникальные коды бюджетной классификации . От правильности их написания в платежках зависит судьба ваших средств – дойдут они до пункта назначения или нет. Рассмотрим КБК по УСН 6 процентов в 2018 году для ИП и по объекту доходы с учетом расходов.

Это стандартный цифры. В некоторых регионах по отдельным видам работ ставки ниже. К примеру, в Москве индивидуальные предприниматели на системе прибыль/затраты умножают свою прибыль всего на 10%, если занимаются научными исследованиями.

Бывает и нулевая ставка, на которой могут отдохнуть ИП во время налоговых каникул. Отправляют на каникулы не всех, одно из условий – бизнесмен должен заниматься важнейшим для развития региона типом работ.

И наконец последний нюанс режима – при базе доходы минус расходы плательщик обязан выплатить в бюджет 1% от всей доходной части, если эта цифра окажется выше той, которая получилась при подсчете по обычной формуле 15% х налоговую базу.

Рассмотрим, как происходит расчет на понятных наглядных примерах.

ИП Тонкий торгует кухонными принадлежностями по упрощенке под 6%. Сотрудников у него нет. За квартал он выручил 50 000 р. и уплатил взносы в размере 4 000.

Аванс = 6% х 35 000 – 2 000 = 1 000 р.

Реквизиты для уплаты налогов в 2017-2018 годах являются неотъемлемой частью любого платежа.

Правильно заполнить платежное поручение для перечисления бюджетных платежей вам поможет наша рубрика «Реквизиты для уплаты налогов и взносов» .

Реквизиты для уплаты налогов

Рассмотрим основные поля платежки при оплате налога:

С 2017 года страховые взносы, начислявшиеся ранее в соответствии с законом «О страховых взносах…» от 24.07.2009 № 212-ФЗ и уплачивавшиеся во внебюджетные фонды, теперь подчиняются правилам гл. 34 НК РФ и платятся в бюджет. Соответственно, платежные документы по ним следует оформлять так же, как и по налоговым платежам.

В отношении «несчастных» взносов в ФСС изменений с 2017 года не произошло, и платить их надо по-прежнему в ФСС по тем же реквизитам и правилам. Образец оформления такой платежки смотрите в этой статье.

Внесение реквизитов в платежку по бюджетным платежам - очень ответственное мероприятие, т. к. допущенные ошибки могут привести к штрафам и пеням по налогам и взносам.

Ежедневно в бюджет поступает огромное количество средств, внесенных плательщиками для уплаты всевозможных налогов, штрафов, взносов, пеней. И с каждым еще столько же платежных поручений.

Чтобы их было легче распределить между фондами и организациями, придуманы уникальные коды бюджетной классификации . От правильности их написания в платежках зависит судьба ваших средств – дойдут они до пункта назначения или нет.

Рассмотрим КБК по УСН 6 процентов в 2018 году для ИП и по объекту доходы с учетом расходов.

Упрощенная система налогообложения – самый простой режим. Он заменяет несколько неприятных пошлин – НДФЛ, НДС, на имущество. И предполагает уплату всего одного платежа – единого. Это и просто, и экономно, и менее болезненно для ИП, которые не ладят с отчетностью. Декларацию сдают всего единожды, когда рассчитываются в конце года.

В каждом квартале предприниматель уплачивает авансовый (приблизительный) платеж, рассчитанный им собственноручно. Предоставлять в налоговую примеры и результаты расчета для подтверждения их целесообразности не надо. Они все проверят в конце года, после подачи декларации.

Размер отчислений на упрощенке зависит от выбранной базы, по которой облагается налог. Как только ИП решится на переход на упрощенку, ему предложат 2 варианта:

ИП Марганцев торгует нижним бельем по упрощенке 15% без персонала. За квартал он выручил 56 000 р. и уплатил взносы на сумму 4 000. Расходы предприятия, которые разрешено вычитать из пошлины, составили 2 000.

Аванс = 15% х 56 000 – 4 000 – 15 000 = 2 400.

Предприниматель без персонала вычитает из налоговой базы взносы за себя в 100 процентном объеме. С работниками – и за себя, и за них, но только вполовину от первичной суммы.

Авансовые платежи вносятся в первом месяце каждого квартала за предыдущий. Не позднее 25 числа. Когда этот день совпадает с субботой, воскресеньем или праздничным днем, дата сдвигается на ближайший рабочий.

И так, в 2018 вам предстоит уплатить авансовые взносы до:

Реквизиты для оплаты УСН 2017-2018 годов различаются в зависимости от объекта, выбранного в качестве базы для расчета налога, и для доходно-расходной упрощенки имеют одну особенность в сравнении с предшествующими годами. Рассмотрим нюансы заполнения платежек по каждому из объектов.

В 2018 году плательщики УСН должны сделать следующие платежи по этому налогу:

Каковы же реквизиты для уплаты УСН за 2017 и 2018 годы? Есть ли различия между ними и как эти реквизиты зависят от объекта налогообложения?

Принципиальных отличий от реквизитов предшествующих лет в реквизитах для уплаты УСН за 2017 год и в аналогичных данных для платежных документов, оформляемых за 2018 год, нет. То есть реквизиты на уплату налога УСН за 2017 год и 2018 год одинаковы, но все так же различаются в зависимости от объекта налогообложения. С 2017 года упразднен отдельный КБК для минимального налога, уплачиваемого при доходно-расходной упрощенке. Теперь этот КБК совпадает с тем, который нужно указывать для рассчитанного в обычном порядке налога по УСН «доходы минус расходы». А вот КБК для уплаты налога УСН доходы 2017–2018 годов никаким изменениям не подвергся.

В части всех остальных данных при оформлении платежки на уплату УСН за 2017–2018 годы (при безналичном перечислении) или квитанции на уплату УСН (для ИП) 2017–2018 годов (при оплате налога наличными через банк) налогоплательщик укажет те же самые данные, которые приводились в этих документах в предшествующем году. Рассмотрим, как заполнить поля платежного поручения в 2018 году по каждому из объектов УСН.

Об основных полях платежного поручения узнайте здесь.

Где взять реквизиты для перечисления налогов в бюджет, см. здесь.

О правилах ведения регистра, необходимого для расчета налога при УСН, читайте в материале «Как вести книгу доходов и расходов при УСН (образец)?» .

Образец заполнения платежного поручения можно скачать здесь.

С 2017 года с вышеуказанным КБК (182 1 05 01021 01 1000 110) оформляется и платежный документ на оплату минимального налога, начисляемого как 1% от дохода, если налог, рассчитанный от разницы между доходами и расходами, оказался меньше этой величины.

О том, возможен ли убыток при доходно-расходной упрощенке и как его учесть для налогообложения, читайте в статье «Налоговый убыток - это…» .

Каждый «упрощенец» с учетом условий, установленных гл. 26.2 НК РФ, обязан исчислять сумму налога по УСН, предварительно выбрав оптимальную для себя базу налогообложения: «доходы» или «доходы, уменьшенные на величину расходов». С учетом закрепленного за «упрощенцем» налогового объекта при заполнении платежного поручения по налогу или авансовому платежу по УСН ему следует корректно заполнять поля «КБК» и «Назначения платежа». Ну и конечно, не забудьте уточнить в своем налоговом органе его актуальные реквизиты: наименование банка, БИК, расчетный и корреспондентские счета.

Обновление. Обратите внимание, что с 1-го января 2017 года могут измениться КБК по оплате налога по УСН. Уточняйте этот момент самостоятельно. А еще лучше, формируйте подобные документы в бухгалтерских сервисах или программах (только не забывайте их своевременно обновлять).

Предположим, что ИП хочет заплатить аванс по УСН 6% за какой-либо квартал наличными, через “СберБанк”. Где взять квитанцию?

Разумеется, если Вы используете программу бухгалтерского учета (например, “1С”), то делается это нажатием двух-трех кнопок. А если нет такой программы?

Тогда можно воспользоваться официальным сервисом формирования таких квитанций от самой Налоговой Службы РФ (ФНС).

Важно: после 28-го марта 2016 года вид этой квитанции может измениться так как вводятся новые правила по их оформлению. Соответственно, картинки из инструкции могут различаться.. Но суть должна остаться прежней: читаем внимательно инструкции сервиса от ФНС и внимательно заполняем данные по своему ИП.

А еще лучше сделать так: купите программу бухгалтерского учета, в которых эти квитанции обновляются разработчиками.

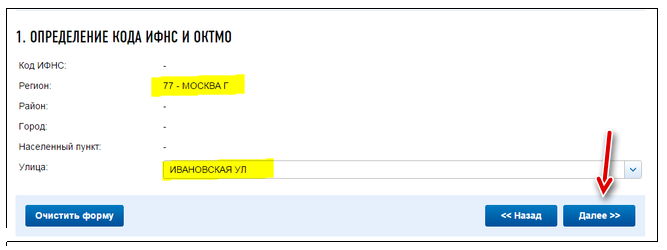

И попадаем на следующий экран:

Здесь нужно указать четырехзначный код своей налоговой. Понятно, что не все ИП его знают…

Если не знаете код своей налоговой инспекции, то можете сразу нажимать на кнопку «Далее» и система автоматически подставит его по данным Вашего адреса.

Разумеется, идет речь об адресе, который указан в документах по ИП. То есть – это адрес Вашей прописки по паспорту.

Рассмотрим пример заполнения квитанции на примере г. Москва.

Здесь нужно указать, что ИП проживает в столице, указать улицу, и нажать на кнопку «Далее»

Как видите, система по Вашему адресу определила код ИФНС и ОКТМО.

Так как мы платим аванс по УСН, то выбираем «Уплата налога, сбора…»

Здесь придется указать так называемый КБК. Если кратко, то этот код указывает, что производится платеж по УСН 6%. Нам нужно прописать вот этот код: 18210501011011000110

Естественно, Вы указываете свое число аванса по УСН и нужный Вам квартал 2016 года. Обратите внимание, что ИП может платить таким способом налоги ТОЛЬКО по своему ИП. Об этом написано красными буквами на картинке ниже!

Выбираем способ оплаты. Если выберете наличный способ оплаты налога, то сформируется квитанция для «Сбербанка».

Еще раз все внимательно проверяем и нажимаем на кнопку «Сформировать платежный документ».

Важно: квитанцию с пометкой банка (и чек) об оплате необходимо хранить. Ее может потребовать налоговая при возможной проверке.

И Вы будете первыми узнавать о новых законах и важных изменениях:

Уважаемые предприниматели!

Готова новая электронная книга по налогам и страховым взносам для ИП на УСН 6% без сотрудников на 2019 год:

В книге рассмотрены:

Ежедневно в бюджет поступает огромное количество средств, внесенных плательщиками для уплаты всевозможных налогов, штрафов, взносов, пеней. И с каждым еще столько же платежных поручений. Чтобы их было легче распределить между фондами и организациями, придуманы уникальные коды бюджетной классификации . От правильности их написания в платежках зависит судьба ваших средств – дойдут они до пункта назначения или нет. Рассмотрим КБК по УСН 6 процентов в 2018 году для ИП и по объекту доходы с учетом расходов.

Упрощенная система налогообложения – самый простой режим. Он заменяет несколько неприятных пошлин – НДФЛ, НДС, на имущество. И предполагает уплату всего одного платежа – единого. Это и просто, и экономно, и менее болезненно для ИП, которые не ладят с отчетностью. Декларацию сдают всего единожды, когда рассчитываются в конце года.

В каждом квартале предприниматель уплачивает авансовый (приблизительный) платеж, рассчитанный им собственноручно. Предоставлять в налоговую примеры и результаты расчета для подтверждения их целесообразности не надо. Они все проверят в конце года, после подачи декларации.

Размер отчислений на упрощенке зависит от выбранной базы, по которой облагается налог. Как только ИП решится на переход на упрощенку, ему предложат 2 варианта:

Это стандартный цифры. В некоторых регионах по отдельным видам работ ставки ниже. К примеру, в Москве индивидуальные предприниматели на системе прибыль/затраты умножают свою прибыль всего на 10%, если занимаются научными исследованиями.

Бывает и нулевая ставка, на которой могут отдохнуть ИП во время налоговых каникул. Отправляют на каникулы не всех, одно из условий – бизнесмен должен заниматься важнейшим для развития региона типом работ.

И наконец последний нюанс режима – при базе доходы минус расходы плательщик обязан выплатить в бюджет 1% от всей доходной части, если эта цифра окажется выше той, которая получилась при подсчете по обычной формуле 15% х налоговую базу.

Рассмотрим, как происходит расчет на понятных наглядных примерах.

ИП Тонкий торгует кухонными принадлежностями по упрощенке под 6%. Сотрудников у него нет. За квартал он выручил 50 000 р. и уплатил взносы в размере 4 000.

Аванс = 6% х 35 000 – 2 000 = 1 000 р.

ИП Марганцев торгует нижним бельем по упрощенке 15% без персонала. За квартал он выручил 56 000 р. и уплатил взносы на сумму 4 000. Расходы предприятия, которые разрешено вычитать из пошлины, составили 2 000.

Аванс = 15% х 56 000 – 4 000 – 15 000 = 2 400.

Предприниматель без персонала вычитает из налоговой базы взносы за себя в 100 процентном объеме. С работниками – и за себя, и за них, но только вполовину от первичной суммы.

Авансовые платежи вносятся в первом месяце каждого квартала за предыдущий. Не позднее 25 числа. Когда этот день совпадает с субботой, воскресеньем или праздничным днем, дата сдвигается на ближайший рабочий.

И так, в 2018 вам предстоит уплатить авансовые взносы до:

Для подробного пошагового расчета авансовых платежей и налога УСН, вы можете воспользоваться данным бесплатным онлайн-калькулятором непосредственно на этом сайте.

Чтобы полностью оплатить налог УСН нужно:

Стоит заметить, что многие ИП и организации, которые не хотят самостоятельно заниматься расчетом налога УСН, используют специальные программы или онлайн-сервисы.

По итогам каждого отчетного периода (1 квартал, полугодие и 9 месяцев) ИП и ООО на УСН необходимо производить авансовые платежи. Всего за календарный год необходимо сделать 3 платежа, а уже по итогам года рассчитать и заплатить окончательный налог.

В таблице ниже представлены сроки уплаты налога УСН в 2018 г.:

Примечание : если срок уплаты налога УСН выпадает на выходной или праздник, тогда крайний срок уплаты переносится на ближайший рабочий день.

Чтобы рассчитать налог (авансовый платеж) на данном объекте налогообложения, необходимо сумму доходов за определенный период умножить на ставку 6% . Затем полученный результат можно сделать значительно меньше, так как на УСН «Доходы»:

Индивидуальные предприниматели без работников могут уменьшить 100% налога (авансового платежа) на сумму уплаченных фиксированных платежей (за себя).

Индивидуальные предприниматели и организации с работниками , могут уменьшить до 50% налога (авансового платежа) на сумму уплаченных страховых взносов за работников, а также на сумму уплаченных фиксированных платежей за себя (если они войдут в 50% ).

Стоит отметить, что если ИП работал один (т.е. мог уменьшать налог или авансовый платеж на 100%), а затем нанял работника (пусть временно), то право на уменьшение аванса на всю сумму, уплаченных страховых взносов за себя, ИП теряет до конца года, вне зависимости от того, на какой период принят сотрудник и доработал ли он до конца года. То есть, если сотрудник нанят, к примеру, 1 января и уволен 1 марта, то уменьшать авансы не более, чем на 50% от суммы, подлежащей уплате, придется до конца года.

ИП утрачивает право на уменьшение суммы исчисленного налога (авансовых платежей по налогу) на всю сумму уплаченных за себя страховых взносов, начиная с того налогового (отчетного) периода, с которого он нанял работников.

Обратите внимание, что для того, чтобы уменьшить авансовые платежи за соответствующие кварталы фиксированные платежи на пенсионное и медицинское страхование должны быть заплачены в том же квартале, за который рассчитывается аванс, а именно не позднее :

Таким образом, для расчета авансового платежа (налога) по УСН «Доходы» можно составить формулу:

Авансовый платеж (Налог ) = Налоговая база (сумма доходов нарастающим итогом) * 6% – Страховые взносы (только за себя или еще за работников) – Предыдущие авансовые платежи

Предположим, что индивидуальный предприниматель без работников имеет следующие показатели:

Авансовый платеж за первый квартал:

Авансовый платеж за второй квартал:

Авансовый платеж за 9 месяцев, как и налог УСН за год рассчитываются тем же способом. Нужно только не забывать рассчитывать авансовые платежи (налог) нарастающим итогом и когда это необходимо, вычитать уже уплаченные платежи.

При расчете налога за год можно включить в расходы сумму убытка прошлых лет (когда расходы превысили доходы) и разницу между уплаченным минимальным налогом и суммой налога, исчисленного в общем порядке за предыдущий год.

Например, в 2017 году организация получила убыток 500 000 руб. (доход составил 500 000 руб., расход 1 000 000 руб., соответственно убыток – 500 000 руб.), Несмотря на убыток, организация по итогам года заплатила минимальный налог в размере 5 000 руб. (1% от 500 000 руб.). При расчете налога за 2018 года она сможет учесть полученный в 2017 году убыток в размере 500 000 руб. и разницу между уплаченным минимальным налогом и налогом, рассчитанным в общем порядке (при расчете в общем порядке налог составил 0 руб., так как отсутствовала налоговая база) в размере 5 000 руб. (5 000 – 0). При этом, обратите внимание, что учесть убыток и разницу можно только при расчете налога за год, а не за квартал. Например, при расчете аванса за 1 квартал 2018 года нельзя будет учесть убыток, полученный в 2017 году и разницу, между минимальный налогом и налогом, рассчитанным в общем порядке.

Таким образом, для расчета авансового платежа по УСН «Доходы минус расходы» можно вывести формулу:

Авансовый платеж (Налог ) = (Налоговая база (сумма доходов нарастающим итогом минус сумма расходов нарастающим итогом) х 15% (зависит от региона)) – Предыдущие авансовые платежи (применяется кроме расчета авансового платежа за первый квартал).

Налог по итогам года рассчитываем уже с учетом убытка прошлого года (лет) и разницы, между минимальным налогом и налогом, рассчитанным в общем порядке:

Налог = (Налоговая база (сумма доходов нарастающим итогом минус сумма расходов нарастающим итогом) – Убыток и разница между уплаченным минимальным налогом и суммой налога, исчисленного в общем порядке (за один год, если был в течение предыдущих 10 лет)) * 15% (зависит от региона) – авансовые платежи за 1 квартал, полугодие и 9 месяцев .

Допустим, что индивидуальный предприниматель без работников имеет следующие показатели:

www.malyi-biznes.ru

Реквизиты для оплаты УСН 2017-2018 годов различаются в зависимости от объекта, выбранного в качестве базы для расчета налога, и для доходно-расходной упрощенки имеют одну особенность в сравнении с предшествующими годами. Рассмотрим нюансы заполнения платежек по каждому из объектов.

В 2018 году плательщики УСН должны сделать следующие платежи по этому налогу:

Каковы же реквизиты для уплаты УСН за 2017 и 2018 годы? Есть ли различия между ними и как эти реквизиты зависят от объекта налогообложения?

Принципиальных отличий от реквизитов предшествующих лет в реквизитах для уплаты УСН за 2017 год и в аналогичных данных для платежных документов, оформляемых за 2018 год, нет. То есть реквизиты на уплату налога УСН за 2017 год и 2018 год одинаковы, но все так же различаются в зависимости от объекта налогообложения. С 2017 года упразднен отдельный КБК для минимального налога, уплачиваемого при доходно-расходной упрощенке. Теперь этот КБК совпадает с тем, который нужно указывать для рассчитанного в обычном порядке налога по УСН «доходы минус расходы». А вот КБК для уплаты налога УСН доходы 2017–2018 годов никаким изменениям не подвергся.

В части всех остальных данных при оформлении платежки на уплату УСН за 2017–2018 годы (при безналичном перечислении) или квитанции на уплату УСН (для ИП) 2017–2018 годов (при оплате налога наличными через банк) налогоплательщик укажет те же самые данные, которые приводились в этих документах в предшествующем году. Рассмотрим, как заполнить поля платежного поручения в 2018 году по каждому из объектов УСН.

Об основных полях платежного поручения узнайте здесь.

Где взять реквизиты для перечисления налогов в бюджет, см. здесь.

О правилах ведения регистра, необходимого для расчета налога при УСН, читайте в материале «Как вести книгу доходов и расходов при УСН (образец)?» .

Образец заполнения платежного поручения можно скачать здесь.

С 2017 года с вышеуказанным КБК (182 1 05 01021 01 1000 110) оформляется и платежный документ на оплату минимального налога, начисляемого как 1% от дохода, если налог, рассчитанный от разницы между доходами и расходами, оказался меньше этой величины.

О том, возможен ли убыток при доходно-расходной упрощенке и как его учесть для налогообложения, читайте в статье «Налоговый убыток - это…» .

Каждый «упрощенец» с учетом условий, установленных гл. 26.2 НК РФ, обязан исчислять сумму налога по УСН, предварительно выбрав оптимальную для себя базу налогообложения: «доходы» или «доходы, уменьшенные на величину расходов». С учетом закрепленного за «упрощенцем» налогового объекта при заполнении платежного поручения по налогу или авансовому платежу по УСН ему следует корректно заполнять поля «КБК» и «Назначения платежа». Ну и конечно, не забудьте уточнить в своем налоговом органе его актуальные реквизиты: наименование банка, БИК, расчетный и корреспондентские счета.

Узнавайте первыми о важных налоговых изменениях

Ежеквартально налогоплательщики обязаны рассчитать и оплатить авансовый платеж по УСН. В статье - сроки, порядок расчета, примеры и калькулятор УСН за 3 квартал 2018 года.

В статье:

Рассчитать упрощенный налог и заполнить декларацию бесплатно онлайн вы можете в нашей программе «Упрощенка 24/7». Для пользователей доступна консультация по всем бухгалтерским вопросам 24 часа в сутки 7 дней в неделю. Первый год работы в программе «Упрощенка 24/7» для вас совершенно бесплатный. Начните прямо сейчас.

За 3 квартал 2018 года срок оплаты единого налога как для организаций, так и для индивидуальных предпринимателей установлен один - 25 октября 2018 года . Эта дата приходится на обычный будний день, поэтому никаких переносов не будет.

Подача квартальных отчетов по УСН в налоговую инспекцию не предусмотрена.

Важно!

Не забудьте оплатить налоги, по которым вы являетесь налоговым агентом, даже если упрощенка подразумевает освобождение от них. Например, налог на прибыль по выплаченным дивидендам или НДС по импортным операциям.

При прочтении статьи учитывайте, что упрощенцев освободили от лишних отчетов. Подробности читайте в журнале «Упрощенка».

Основанием для расчета единого налога при УСН, а также авансовых платежей по нему, является книга учета доходов и расходов. В форму данного налогового регистра внесены изменения приказом Минфина РФ от 07.12.2016 № 227н, который вступил в силу 1 января 2018 года.

Изменения коснулись немногих. Во-первых, теперь указано, что заверять книгу печатью необходимо только при ее наличии.

Во-вторых, книга дополнена разделом V, в который вносятся данные об уплаченном торговом сборе. Данный раздел актуален только для плательщиков такого сбора, применяющих УСН с объектом «Доходы», но, тем не менее, включить в состав налогового регистра пятый раздел должны все налогоплательщики, оставляя при этом поля незаполненными.

Обратите внимание, что в 2018 году торговый сбор действует только в г. Москва.

Книгу учета доходов и расходов можно вести как в электронном виде, так и на бумаге. Перед расчетом авансового платежа по налогу при УСН за 3 квартал 2018 года важно сверить, все ли доходы и расходы отражены в налоговом регистре.

Напомним, что доходы принимаются к налогообложению в момент оплаты, а расходы принимаются только при выполнении двух условий - они должны быть и начислены и оплачены.

Налогооблагаемые доходы приведены в статье 346.15 НК РФ. Для сверки доходов рекомендуется использовать данные по движению денежных средств. Нужно проверить, совпадают ли общие обороты по поступлениям от покупателей с суммой налогооблагаемых доходов в книге. Необходимо убедиться, что в сумму налогооблагаемых доходов не попали необлагаемые поступления, такие как поступления по договорам займа, возвраты от поставщиков и т. д. Кроме того, надо проверить, уменьшили ли возвраты покупателям налогооблагаемые доходы.

Для проверки расходов необходимо сверить не только факт оплаты по расходу, но также и то, состоялось ли фактическое начисление расхода, получены ли по данному расходу первичные документы от контрагентов, а также снижает ли такой расход налогооблагаемую базу. Перечень принимаемых расходов ограничен статьей 346.16 НК РФ. Данный перечень закрытый, т. е. если своего расхода вы в списке не найдете, то снизить на него налогооблагаемую базу вы не имеете права.

Налогоплательщики, выбравшие объект налогообложения «Доходы минус расходы», заполняют разделы II и III.

Во втором разделе отражаются расходы на основные средства или нематериальные активы. Как такие расходы учитываются, рассмотрим далее.

В третьем разделе указываются убытки прошлых лет, которые снижают налогооблагаемую базу текущего года. Подробнее об этих убытках расскажем в одном из следующих разделов.

Налогоплательщики, уплачивающие налог с доходов, заполняют также раздел IV книги учета доходов и расходов. Здесь указываются данные о начисленных и уплаченных страховых взносах, который могут снижать единый налог. Также в этом разделе отражаются выплаченные пособия по временной нетрудоспособности, которые не компенсируются Соцстрахом, и взносы на добровольное личное страхование.