Сегодня без денег - никуда, но они, увы, быстро заканчиваются (не зависимо от уровня твоего дохода). Человек всегда хочет большего, но планирование семейного бюджета поможет тебе не оставаться на мели: распредели по категориям расходы и доходы - сразу будет понятно, на что и куда уходят деньги.

1. Помогает понять, какие траты стоят на первом месте.

Они уже не станут неожиданностью.

2. Помогает определиться с долгосрочными целями.

И способствует их достижению. Если в твой ежемесячный план расходов вписана покупка нового автомобиля или накопления на первоначальный взнос по ипотеке, рано или поздно ты переедешь и будешь рассекать по городу на новеньком авто. А еще ты будешь четко видеть, на что откладываешь деньги - эта сумма точно не будет «утекать» просто так.

3. Помогает исключить ненужные и спонтанные покупки.

Теперь все средства будут уходить на достижение на самом деле важных целей (на мелочах можно смело экономить).

4. Поможет узнать, сколько на самом деле ты получаешь в месяц (твой муж тоже).

Часто мы учитываем только доходы от основной деятельности (например, заработную плату на основной работе). Но такие «мелочи» как подарки и премии, проценты по вкладам, прибыль от сдачи имущества и другие финансовые потоки остаются вне нашего внимания.

Если финансовые ресурсы не учтены, они начинают «утекать сквозь пальцы», и часто люди даже не отдают себе отчет в том, сколько денег они на самом деле получают каждый месяц.

5. Поможет увеличить твои доходы.

Теперь ты видишь, что твой ежемесячный доход на самом деле выше, чем ты думала. Будет стимул найти банковский вклад с более выгодной процентной ставкой или сдать недвижимость в аренду (если она стоит без дела).

Это самое главное правило - учитывать доходы (а еще не забыть про все источники). Проверь, вписала ли ты:

Если ты и твой муж получаете деньги от одного (или нескольких) из этих ресурсов каждый месяц, их нужно сложить и посчитать общую сумму .

На берегу решите следующий вопрос : все ли доходы каждого из вас вы складываете в общую «казну» или оставляете какую-то часть на личные нужды. Важно определиться, какая часть средств составляет ваш семейный бюджет.

Еще один важный момент: определиться со «случайной» прибылью - премиями, подарками, выигрышами в лотерею (сумму этих доходов нельзя предсказать заранее). В какую категорию затрат вы планируете их внести и почему?

Если у тебя нет стабильного дохода, планировать бюджет особенно важно. В этом случае попробуй спланировать среднюю сумму в месяц и просчитать лучший и худший вариант развития событий.

Прежде чем вгонять себя в жесткие рамки и следовать придуманной схеме, подумай, как ты обращаешься с деньгами. Заведи специальную таблицу или скачай приложение на телефон, чтобы фиксировать все траты.

Через несколько месяцев сделай анализ и состав список категорий трат. В каждой запиши, сколько ты потратила. А потом задай себе вопрос: «Не превышают ли мои расходы уровень доходов?».

Не зависимо от ответа, тебе нужна оптимизация. Вычеркни то, что кажется лишним и подкорректируй те суммы, которые выходят за рамки допустимых.

Только после этого можешь начать делать таблицу - она должна быть направлена на твои затраты и твои цели.

Сначала включи в нее базовые затраты, которые не уйдут из твоей жизни. Она может выглядеть следующим образом:

Старательно вноси в графы все категории, на которые ты так или иначе тратишь деньги. Не забудь про пункт «Развлечения», ведь слишком жесткие рамки рано или поздно приведут к срыву , и ты потратишь больше, чем положено.

Даже если в одном из месяцев ты совершенно не потратила на ту или иную «категорию» планируемый бюджет, ты можешь в конце периода перераспределить эти деньги на следующий или отложить в качестве резерва в «подушку безопасности».

Жизнь непредсказуема - любой может остаться без постоянного источника дохода. Тебя могут сократить, уволить, твоя семья может остаться без основного «добытчика» - всего не перечислишь.

Пройдет время, пока ты снова начнешь получать деньги: например, на поиски работы может уйти от двух до шести месяцев . Но за это время у твоей семьи останутся базовые расходы: коммунальные платежи, расходы на еду, кредиты и другие траты.

Поэтому тебе и нужна подушка безопасности - она должна состоять из суммы, которой хватит, чтобы покрыть базовые потребности на 1, 2 (а лучше 6) месяцев.

Объем - прибыль твоей семьи в трехкратном размере (если вдруг вы лишитесь всех источников дохода одновременно). В идеале - прибыли семьи за 6 месяцев.

Она выручит и в случае непредвиденных крупных трат: если выйдет из строя дорогая техника, кто-то заболеет (лечиться - дорого).

Положи эту сумму на отдельный банковский счет с процентной ставкой, которая покрываетинфляцию. У членов семьи должен быть доступ к нему (и возможность в любое время снять необходимую сумму без потери процентов). Каждый из вас должен иметь возможность положить деньги на этот счет в любой момент.

Когда часть суммы из подушки безопасности была снята, а затем условия финансового притока возобновились (например,ты нашла у с тем же окладом), нужно снова «закрыть» подушку , чтобы использовать ее заново в случае нужды.

Если ты решила серьезно заняться вопросом планирования бюджета (а заодно и приобщить свою семью), подушка безопасности - первый и важный инструмент, залог твоего спокойствия и благополучия.

Когда базовые потребности твоей семьи определены, а подушка безопасности создана в достаточном объеме, можно расширить таблицу (внести в нее другие траты: не базовые, но важные).

Они будут связаны с твоими целями в жизни: получить второе высшее образование, обновить ремонт, купить квартиру или машину, оплатить образование детей.

Цели семьи важно планировать вместе с супругом . Не забудь учитывать интересы детей (и других членов семьи). Их условно можно разделить на три группы :

1. Краткосрочные (на реализацию которых требуется в среднем от 2 до 6 месяцев).

Например, покупка новой бытовой техники (или других дорогостоящих предметов), поездка на выходные.

2. Среднесрочные (на реализацию может потребоваться в среднем от 6 месяцев до 1 года)

Ежегодный отпуск, обновление ремонта в доме или квартире, покупка автомобиля.

3. Долгосрочные (на реализацию которых может уйти несколько лет).

Речь идет о покупке недвижимости, пенсионных накоплениях, образовании детей.

Внеси каждую из целей в отдельную таблицу с указанием временного периода и суммы денег , которая потребуется для достижения. Потом посчитай, сколько в среднем придется откладывать из семейного бюджета каждый месяц, чтобы реализовать запланированное в срок. Внеси эту сумму в список ежемесячных трат.

Если получится, что в месяц ты должна откладывать сумму больше, чем можешь позволить, пересмотри свои цели двумя способами:

1) увеличь время на реализацию;

2) снизь цену цели (важно, чтобы сама цель не потеряла привлекательность).

Если ежемесячные «платежи» на все запланированные цели тебя полностью устраивают и ты с легкостью можешь вписать их наряду с общими тратами в таблицу, можно переходить к следующему пункту.

Как планировать семейный бюджет? Многие финансовые эксперты сходятся во мнении, что планирование на месяц подходит только для новичков. В течение такого короткого времени нельзя учесть все цели и выделить важные категории расходов, которые предстоят в течение года.

Следующий пункт - расширить таблицу, которая уже у тебя есть, переходя на масштабы года.

Для такого формата лучше подойдут онлайн-таблицы или Excel, где ты можешь создать вкладку на каждый месяц.

Конечно, базовые расходы никуда не исчезнут, но в каждом периоде появятся новые категории трат, которые тоже хорошо запланировать . В апреле будет юбилей родителей, в июле вы хотите поехать в отпуск, в сентябре детей нужно отправить в школу, а в октябре обновить гардероб на зиму для всей семьи. Такие расходы тоже нужно планировать. Они могут серьезно ударить по семейному бюджету - лучше учесть их заранее (например, в начале года).

В таком случае у тебя будет возможность для маневра : можно расписать эти траты как цели и откладывать определенную сумму каждый месяц. Или «урезать» базовые расходы в текущем месяце, чтобы не «уйти в минус» в следующем.

Проблема нехватки денег актуальна для большинства современных семей. Многие буквально мечтают о том, чтобы расплатиться с долгами и начать новую финансовую жизнь. В условиях кризиса бремя маленькой зарплаты, кредитов и долгов, затрагивает почти все семьи без исключения. Именно поэтому люди стремятся контролировать свои расходы. Суть экономии расходов не в том, что люди жадные, а в том, чтобы обрести финансовую стабильность и взглянуть на свой бюджет трезво и беспристрастно.

Польза контроля финансового потока очевидна – это снижение расходов. Чем больше вы сэкономили, тем больше уверенности в завтрашнем дне. Сэкономленные деньги можно пустить на формирование финансовой подушки, которая позволит вам некоторое время чувствовать себя комфортно, например, если вы остались без работы.

Главный враг на пути финансового контроля – это лень. Люди сначала загораются идеей контролировать семейный бюджет, а потом быстро остывают и теряют интерес к своим финансам. Чтобы избежать подобного эффекта, требуется обзавестись новой привычной – контролировать свои расходы постоянно. Самый трудный период – это первый месяц. Потом контроль входит в привычку, и вы продолжаете действовать автоматически. К тому же плоды своих «трудов» вы увидите сразу – ваши расходы удивительным образом сократятся. Вы лично убедиться в том, что некоторые траты были лишними и от них без вреда для семьи можно отказаться.

Если вы новичок в деле составления семейного бюджета, то прежде чем использовать мощные и платные инструменты для ведения домашней бухгалтерии, попробуйте вести бюджет семьи в простой таблице Excel. Польза такого решения очевидна – вы не тратите деньги на программы, и пробуете свои силы в деле контроля финансов. С другой стороны, если вы купили программу, то это будет вас стимулировать – раз потратили деньги, значит нужно вести учет.

Начинать составления семейного бюджета лучше в простой таблице, в которой вам все понятно. Со временем можно усложнять и дополнять ее.

Читайте также:

Здесь мы видим три раздела: доходы, расходы и отчет. В разделе «расходы» мы ввели вышеуказанные категории. Около каждой категории находится ячейка, содержащая суммарный расход за месяц (сумма всех дней справа). В области «дни месяца» вводятся ежедневные траты. Фактически это полный отчет за месяц по расходам вашего семейного бюджета. Данная таблица дает следующую информацию: расходы за каждый день, за каждую неделю, за месяц, а также итоговые расходы по каждой категории.

Что касается формул, которые использованы в этой таблице, то они очень простые. Например, суммарный расход по категории «автомобиль» вычисляется по формуле =СУММ(F14:AJ14) . То есть это сумма за все дни по строке номер 14. Сумма расходов за день рассчитывается так: =СУММ(F14:F25) – суммируются все цифры в столбце F c 14-й по 25-ю строку.

Аналогичным образом устроен раздел «доходы». В этой таблице есть категории доходов бюджета и сумма, которая ей соответствует. В ячейке «итог» сумма всех категорий (=СУММ(E5:E8) ) в столбце Е с 5-й по 8-ю строку. Раздел «отчет» устроен еще проще. Здесь дублируется информация из ячеек E9 и F28. Сальдо (доход минус расход) – это разница между этими ячейками.

Теперь давайте усложним нашу таблицу расходов. Введем новые столбцы «план расхода» и «отклонение» (скачать таблицу расходов и доходов). Это нужно для более точного планирования бюджета семьи. Например, вы знаете, что затраты на автомобиль обычно составляют 5000 руб/мес, а квартплата равна 3000 руб/мес. Если нам заранее известны расходы, то мы можем составить бюджет на месяц или даже на год.

Зная свои ежемесячные расходы и доходы, можно планировать крупные покупки. Например, доходы семьи 70 000 руб/мес, а расходы 50 000 руб/мес. Значит, каждый месяц вы можете откладывать 20 000 руб. А через год вы будете обладателем крупной суммы – 240 000 рублей.

Таким образом, столбцы «план расхода» и «отклонение» нужны для долговременного планирования бюджета. Если значение в столбце «отклонение» отрицательное (подсвечено красным), то вы отклонились от плана. Отклонение рассчитывается по формуле =F14-E14 (то есть разница между планом и фактическими расходами по категории).

Как быть, если в какой-то месяц вы отклонились от плана? Если отклонение незначительное, то в следующем месяце нужно постараться сэкономить на данной категории. Например, в нашей таблице в категории «одежда и косметика» есть отклонение на -3950 руб. Значит, в следующем месяце желательно потратить на эту группу товаров 2050 рублей (6000 минус 3950). Тогда в среднем за два месяца у вас не будет отклонения от плана: (2050 + 9950) / 2 = 12000 / 2 = 6000.

Используя наши данные из таблицы расходов, построим отчет по затратам в виде диаграммы.

Аналогично строим отчет по доходам семейного бюджета.

Польза этих отчетов очевидна. Во-первых, мы получаем визуальное представление о бюджете, а во-вторых, можно проследить долю каждой категории в процентах. В нашем случае самые затратные статьи – «одежда и косметика» (19%), «продукты питания» (15%) и «кредит» (15%).

В программе Excel есть готовые шаблоны, которые позволяют в два клика создать нужные таблицы. Если зайти в меню «Файл» и выбрать пункт «Создать», то программа предложит вам создать готовый проект на базе имеющихся шаблонов. К нашей теме относятся следующие шаблоны: «Типовой семейный бюджет», «Семейный бюджет (месячный)», «Простой бюджет расходов», «Личный бюджет», «Полумесячный домашний бюджет», «Бюджет студента на месяц», «Калькулятор личных расходов».

Бесплатно скачать готовые таблицы Excel можно по этим ссылкам:

Первые две таблицы рассмотрены в данной статье. Третья таблица подробно описана в статье про домашнюю бухгалтерию . Четвертая подборка – это архив, содержащий стандартные шаблоны из табличного процессора Excel.

Попробуйте загрузить и поработать с каждой таблицей. Рассмотрев все шаблоны, вы наверняка найдете таблицу, которая подходит именно для вашего семейного бюджета.

У каждого способа ведения домашней бухгалтерии есть свои достоинства и недостатки. Если вы никогда не вели домашнюю бухгалтерию и слабо владеете компьютером, то лучше начинать учет финансов при помощи обычной тетради. Заносите в нее в произвольной форме все расходы и доходы, а в конце месяца берете калькулятор и сводите дебет с кредитом.

Если уровень ваших знаний позволяет пользоваться табличным процессором Excel или аналогичной программой, то смело скачивайте шаблоны таблиц домашнего бюджета и начинайте учет в электронном виде.

Когда функционал таблиц вас уже не устраивает, можно использовать специализированные программы. Начните с самого простого софта для ведения личной бухгалтерии, а уже потом, когда получите реальный опыт, можно приобрести полноценную программу для ПК или для смартфона. Более детальную информацию о программах учета финансов можно посмотреть в следующих статьях:

Плюсы использования таблиц Excel очевидны. Это простое, понятное и бесплатное решение. Также есть возможность получить дополнительные навыки работы с табличным процессором. К минусам можно отнести низкую производительность, слабую наглядность, а также ограниченный функционал.

У специализированных программ ведения семейного бюджета есть только один минус – почти весь нормальный софт является платным. Тут актуален лишь один вопрос – какая программа самая качественная и дешевая? Плюсы у программ такие: высокое быстродействие, наглядное представление данных, множество отчетов, техническая поддержка со стороны разработчика, бесплатное обновление.

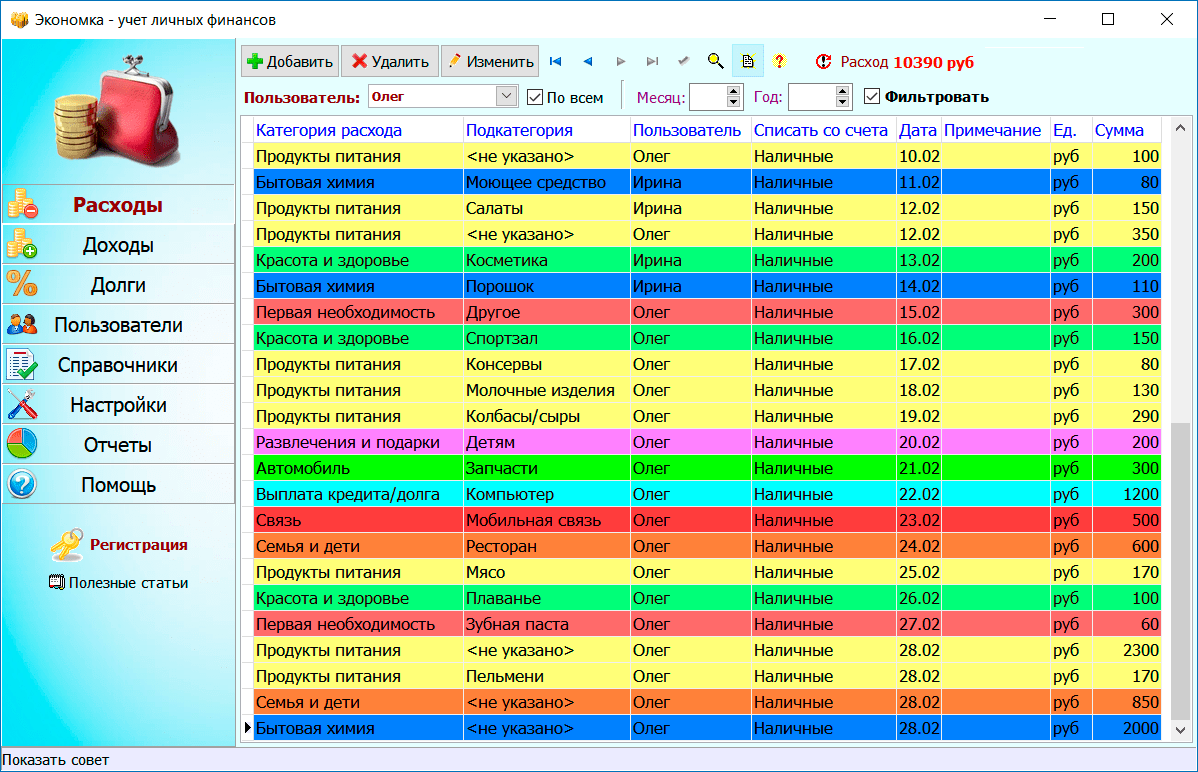

Если вы хотите попробовать свои силы в сфере планирования семейного бюджета, но при этом не готовы платить деньги, то скачивайте бесплатно и приступайте к делу. Если у вас уже есть опыт в области домашней бухгалтерии, и вы хотите использовать более совершенные инструменты, то рекомендуем установить простую и недорогую программу под названием Экономка . Рассмотрим основы ведение личной бухгалтерии при помощи «Экономки».

Подробное описание программы можно посмотреть на этой странице . Функционал «Экономки» устроен просто: есть два главных раздела: доходы и расходы.

Аналогичным образом устроен раздел «Доходы». Счета пользователей настраиваются в разделе «Пользователи». Вы можете добавить любое количество счетов в разной валюте. Например, один счет может быть рублевым, второй долларовым, третий в Евро и т.п. Принцип работы программы прост – когда вы добавляете расходную операцию, то деньги списываются с выбранного счета, а когда доходную, то деньги наоборот зачисляются на счет.

Чтобы построить отчет, нужно в разделе «Отчеты» выбрать тип отчета, указать временной интервал (если нужно) и нажать кнопку «Построить».

Как видите, все просто! Программа самостоятельно построит отчеты и укажет вам на самые затратные статьи расходов. Используя отчеты и таблицу расходов, вы сможете более эффективно управлять своим семейным бюджетом.

На просторах интернета есть немало видеороликов, посвященных вопросам семейного бюджета. Главное, чтобы вы не только смотрели, читали и слушали, но и на практике применяли полученные знания. Контролируя свой бюджет, вы сокращаете лишние расходы и увеличиваете накопления.

Как известно, денег много не бывает, поэтому их всем всегда не хватает. Что же делать, когда растет все, кроме зарплаты? Как правильно распределить семейный бюджет, чтобы не вылететь в трубу? Об этом и пойдет речь в данной статье.

Начать необходимо с рационального планирования. Лучше всего завести для этой цели несколько конвертов с надписями тех платежей, которые вы осуществляете ежемесячно. Например, в один конверт вы можете откладывать деньги на коммунальные платежи, телефон и Интернет, во второй – на питание, в третий – на запланированные покупки (одежда, бытовая техника), а в четвертый – на непредвиденные расходы. Сумму в первых трех конвертах вы примерно сможете прикинуть, а в последний просто положите столько, сколько посчитаете нужным. Таким образом, вам уже не будет казаться, что деньги буквально утекают сквозь пальцы.

Возьмите себе за привычку составлять список продуктов, когда идете в магазин, а также берите определенную сумму денег, чтобы не купить ничего лишнего. Никогда не ходите в магазин с ребенком, если, конечно, покупка не предназначена для него.

Лучше всего закупаться в выходные дни на рынке, поскольку там и цены ниже, и упаковки побольше. Например, сахар, крупы и макаронные изделия можно приобрести сразу по три, пять или десять килограмм.

Если вам заработную плату перечисляют на карточку, то не снимайте сразу всю сумму, оставьте какую-то часть. За несколько месяцев подкопите и сможете приобрести ту вещь, которую не планировали, но давно о ней мечтали.

Если вы давно и упорно на что-то копите, то старайтесь откладывать с каждой зарплаты определенную сумму и забывать про нее, будто ее и вовсе не существует. Не берите оттуда деньги, даже дав себе слово, что вернете туда недостающую часть в самое ближайшее время. Уверяю, что этого не произойдет, а накопленные средства будут только уменьшаться. Лучший стимул для накопления – это поездка в отпуск, приобретение жилья или автомобиля.

Помните, что денег всегда будет мало, ведь даже если вы будете получать один миллион рублей в месяц, то соответственно и потребности ваши тоже возрастут. Так что можно и нужно научиться планировать свой бюджет и с умом тратить деньги.

Другие новости по теме:

Не смотря на то, что заработную плату я получаю два раза в месяц, — это традиционно аванс в середине месяца и расчет в первых числах месяца, деньги в последние дни перед заработной платой катастрофически исчезают.

Вроде бы мы не транжиры, тратим не больше, чем получаем, ничего лишнего вроде — как и не покупаем, деньги не теряем. Но, тем не менее, деньги заканчиваются за несколько дней до заработной платы. И так из месяца в месяц.

На самом деле, проблему нехватки денег до заработной платы можно легко решить. Просто не многие знают, как правильно распределить зарплату на месяц. Об этом дальше и пойдет речь.

Для того, чтобы правильно и рационально распределить получаемую заработную плату, необходимо проанализировать по суммам и по времени свои расходы.

К примеру, основные регулярные, то есть ежемесячные расходы семьи, это коммунальные платежи, платежи по кредитам, расходы на продукты питания, платежи за обучение, расходы на проезд и т.п.

Я думаю, будет удобнее взять ручку и листок бумаги, и записать все ваши расходы в столбик, с указанием не только необходимой суммы денег, но и периода, в котором должны быть проведены эти расходы.

Пример (суммы условные):

И так, мы с вами определили обязательные и регулярные платежи.

Теперь нужно распределить наши обязательные ежемесячные платежи, те, по которым известны даты оплаты, в нашем примере это коммунальные платежи, платеж по кредиту и оплата за подготовительные курсы, по времени. То есть, если вы получаете заработную плату два раза в месяц, расчет — в начале и аванс — в середине месяца, то коммунальный платеж и платеж за подготовительные курсы можно сделать за счет денег, полученных в расчет, а платеж по кредиту с денег, полученных в аванс. К слову, если денег, полученных в аванс, не хватает на платеж по кредиту, необходимо сразу, по факту получения денег в расчет, откладывать деньги на кредит.

Откладываем, либо сразу оплачиваем все обязательные платежи.

Оставшуюся сумму денег необходимо разделить на две одинаковые части. Такое распределение соотношу с периодичностью получения заработной платы, — два раза в месяц, то есть один раз в две недели. Поэтому, денежные средства, оставшиеся после уплаты обязательных платежей, я делю на две одинаковые части, и трачу их по одной части в неделю.

Если заработную плату вы получаете один раз в месяц, полученные деньги, оставшиеся после обязательных платежей, нужно разделить уже на четыре части, то есть для четырех недель.

Можно разделить и на более мелкие части, установив, к примеру, дневной лимит расходования денег. Но деление денег на мелкие части будет неудобным для продуктовых закупок, в случае, например, когда продукты вы покупаете один раз в неделю.

Отложенные деньги мне удобнее распределять по конвертам, — один конверт на каждую неделю.

Конечно, придется немного приспособиться к такому ведению семейного бюджета, но, по крайней мере, вам уже будет хватать денег до следующей заработной платы, и вопрос как правильно распределить зарплату на месяц больше не появится в повестке дня.

Бюджет любой семьи зависит от правильного планирования. Сегодня есть много соблазнов, которые так и манят нас потратить определенную сумму. Если вы поддались минутной слабости, то есть вероятность того, что до зарплаты придется где-то занимать или брать кредит.

Чаще всего с проблемами нехватки денежных средств сталкиваются молодые семьи, у которых мало опыта ведения хозяйства и решения бытовых проблем. Поэтому и приходится учиться методом собственных проб и ошибок. Как правило, все заканчивается ссорами. Как избежать долгов и суметь сэкономить денежные средства? В этой статье мы расскажем вам все о семейном бюджете.

Семейный бюджет – это совокупность денежных средств обоих супругов, которые соединены в одно целое. Именно совместный вид бюджета является самым распространенным во всем мире.

Семейный бюджет состоит из поступлений. Они могут быть следующие:

Основными статьями расходов являются:

Вот приблизительный список ежемесячных расходов, которые несет практически каждая семья.

Преимущества планирования семейного бюджета:

Планирование семейного бюджета – это процесс оптимизации перераспределения дохода в расход, с помощью чего и происходит накопление бюджета (пассив) денежных средств и других активов семьи.

Если вам все время не хватает денег, значит, изначально выбран неверный способ распределения денежных средств или данное понятие просто проигнорировано. Самое главное в планировании – учесть баланс расхода и прихода. Старайтесь не тратить большую часть зарплаты в первый день. Многие из нас почему-то воспринимают день зарплаты как небольшой праздник, в который можно позволить себе купить много разных вкусных продуктов. Поступив так, вы сразу должны понимать, что в конце месяца у вас будет нехватка средств.

Избегая подобных ошибок в своей семье, вы однозначно только приумножите финансовые капиталы.

Если вы не будете совершать вышеописанные ошибки, то сможете избежать долгов и финансового разорения. Мы подробно разберем, как распределить и упорядочить смету.

Составляем список приоритетных расходов. В этот пункт включаем только самое важное (питание, лекарства, одежда, обувь и т. д.).

Погашаем свои обязательства. Если у вас есть долги, кредиты, другие обязательства, советуем первым делом закрыть этот вопрос.

Создаем резервный капитал семьи. Это важная составляющая в любом смете. Ежемесячно выделяйте не более 10-15% денежных средств от общей суммы. Вы и сами не успеете заметить, как быстро увеличиться сумма, а главное, будете себя чувствовать комфортно и уверенно!

Не игнорируйте постоянные платежи. Своевременно производите оплату коммунальных платежей, связи, Интернета и др.

Оставляем небольшую часть средств для личных расходов. Каждый член семьи должен иметь свои карманные деньги. Это может быть небольшая сумма, но она необходима, так вы себя будете чувствовать уверенно в любой непредвиденной ситуации.

Для того чтобы всегда знать, сколько и на что было потрачено денег, мы советуем следующее: попробуйте использовать обычную тетрадь, назовем ее просто – «Домашняя бухгалтерия». Одна моя знакомая-бухгалтер пользуется такой книгой уже много лет, записывает в нее полностью все расходы. Например, каждый свой поход на рынок или в супермаркет она четко отображает в этой тетради. Удивительно то, что с ее помощью она действительно много экономит. Все сохраненные средства она тратит исключительно на отдых с семьей.

Планирование будущих расходов. На сегодняшний день есть масса программ, которые помогут распорядиться деньгами. В данный список вносите все свои будущие расходы, отпуск, поездки к друзьям, родственникам, различные праздники, оплату налогов и т. д. Т. е. учитывая эти данные, вы с легкостью сможете рассчитать свои финансы.

Форс-мажор. Под этим стоит понимать «праздничное время и сезонность». Как обычно, перед праздниками продукты в супермаркетах немного дорожают. Летом, например, растет в цене бензин, а ближе к осени необходимо собрать в школу детей, поэтому при планировании в такие периоды старайтесь заложить немного больше средств на расходы.

Как видим, нет ничего сложного в освоении этой «науки». Главное – желание, время и самодисциплина. Запомните: без планирования все заработанные деньги уйдут очень быстро, все проблемы проявятся, и вы от этого получите только негатив.

Поверьте, чем раньше вы приучите себя к ведению общего бюджета, тем быстрее станете финансово дисциплинированным. Ежедневно вы будете следовать четким правилам, статьям расхода, поэтому прикупить что-то лишнее просто не удастся. Ваш капитал станет расти, и со временем у вас появится возможность осуществить свою мечту!

Желаем вам правильного планирования и больших сбережений!

Зачастую семьи, которые зарабатывают меньше, не испытывают серьезных финансовых проблем в отличие от, казалось бы, более зажиточных соседей. Весь секрет кроется в том, как правильно распределить семейный бюджет на месяц. Таблица доходов и расходов - это точный инструмент, его нельзя обмануть. В статье мы остановимся на основных правилах формирования общего кошелька семейства.

При определении источников наполнения домашней казны важно учитывать все статьи поступлений, какие имеются:

Достаточно просто учесть основные поступления, если уровень заработной платы стабилен. В противном случае наиболее правильным будет записывать средний показатель за последние несколько месяцев. Если нет уверенности в том, что в следующем месяце удастся дополнительно подработать, то такой доход не следует вносить в смету, поскольку под уровень доходов расписываются расходы, и недополученная прибыль пробьет дыру в общем финансовом плане.

Основных источников поступлений, как правило, два (заработные платы членов семьи), все остальные – дополнительные, за счет которых можно формировать резерв.

Здесь все гораздо сложнее. Перед семейством стоит задача: правильное распределение семейного бюджета, чтобы средства из двух основных источников дохода рационально перераспределить на четыре главных статьи затрат:

Как правило, в день получения заработной платы люди позволяют себе потратить значительно больше, чем в другие дни. Создается впечатление своеобразной эйфории, что дотерпели до получки, значит, можно побаловать себя и детей. На эти дни приходится особенно много походов в кафе, развлекательные центры, кинотеатры, приобретаются игрушки и предметы для хобби и увлечений. Тем самым в самом начале под месячный финансовый план закладывается «мина замедленного действия», которая «рванет» ближе к концу месяца.

Практикующие психологи советуют не приобретать в день зарплаты вообще ничего. Деньги нужно принести домой, положить в «общий котел», а на следующий день отправляться в супермаркет с конкретным списком необходимого.

План расходов всегда гораздо шире, чем прибыльная статья и составляется в несколько этапов. Их последовательности нужно придерживаться, чтобы не нарушить логику бюджетообразования.

От заработанного сразу же отделяется определенный процент и откладывается на заранее определенную общую цель. Специалисты по управлению личными финансами по этому поводу говорят: «в первую очередь заплати себе, а затем всем остальным». В зависимости от уровня зажиточности, этот процент может варьироваться. Минимальный уровень не должен быть меньше 5%, максимальный редко превышает 20%. Наиболее распространенным вариантом является 10%. Возможен вариант и с откладыванием ежемесячно определенной суммы, но он плохо работает при нестабильном уровне заработка.

Держать дома сбережения категорически нельзя. Регулярно возникающие потребности будут подталкивать к использованию накопленного.

Практика показывает, что обычно взятое из «кубышки» туда уже не возвращается. Этого можно избежать, если положить средства на банковский депозит. Существуют депозиты, по условиям которых можно регулярно пополнять вклад, но снять деньги со счета нельзя до определенного срока. Даже не самый высокий банковский процент защитит сбережения от инфляционных процессов и увеличит общую сумму.

После отделения накопительных средств следует подумать о выплатах, которых нельзя избежать. Это не новое платье для жены и не современный спиннинг, а вещи гораздо более приземленные.

Сюда относятся все остальные затраты семьи. Они должны уложиться в сумму, которая осталась после накоплений и обязательных выплат. Поэтому вписывать в таблицу их следует по степени важности для каждого конкретного семейства. Как правило, порядок таков:

Продукты питания . Здесь имеется в виду не все, что можно съесть, а то, что необходимо семье для составления полноценного рациона. При первом написании финансового плана эта статья тянет обычно достаточно много. Однако уже через полгода многие экономные семьи выходят на такой четкий алгоритм закупки продуктов, что смело могут переводить покупку продуктов в постоянные выплаты.

Обувь и одежда . Покупается нерегулярно, но стоит достаточно дорого, если речь идет о по-настоящему качественных товарах. Планировать такие издержки лучше в несезон, т.е. зимнюю куртку лучше покупать в июле, а кроссовки – в январе. От лишних покупок хорошо помогает периодическая ревизия гардероба. При этом там могут обнаружиться практически не используемые платья и рубашки, на которые уже потрачены деньги.

Хозяйственные расходы . Не отнимают много средств при правильном подходе к делу (покупка концентратов или оптовых упаковок бытовой химии), однако хотя бы раз в квартал сумму следует увеличивать для разовых покупок (например, замена штор или смесителя в ванной). Сюда же можно отнести расходы на бензин для автомобиля, используемого в личных целях.

Личные расходы супругов . Косметика, парфюмерия, станки для бритья, сигареты, бутылка вина, удочка с катушкой, оплата занятий фитнесом и салона красоты – все здесь, но в рамках имеющейся наличности.

Развлечения, праздники, дни рождения, отпуск – на это останется немного, но впоследствии сумму можно будет увеличить при экономии других статей.

Непредвиденные расходы . Пару сотен лучше оставлять «на всякий случай». Случаи бывают разные: болезнь, неожиданное приглашение на юбилей к коллеге, приезд тещи. Вот тогда эта «заначка» поможет избежать долгов.

Для того чтобы все советы не были голословными, приведем один из вариантов того, как правильно распределить семейный бюджет. Таблица на месяц в этом примере заполняется в разрезе каждой недели, что очень удобно при наличии нескольких источников наполнения общей казны.

Для работы такой программы придется хранить все чеки и квитанции. Аккуратно вносить данные по каждой платежке. В доходную часть засчитывается зарплата, а также стипендии, пенсии, непостоянные заработки, так называемые «халтуры» и «леваки» всех членов семьи. Чем полнее каждая статья, тем легче программе просчитать, а пользователям — увидеть, в чем их траты себя оправдывают, а в чем нет.

«Я работаю во вторую смену, до 22.00-23.00. Вместо развозки предприятие заключило партнерское соглашение со службой такси. Расплачиваемся специальными жетонами. Но, как правило, такси вызывают уже ближе к 23.00, когда готовы уходить все служащие. Я же обычно освобождаюсь чуть раньше. Часто ездил домой на такси за свой счет. Всего 38 грн. но после подсчетов оказалось, что за месяц потратил более 300 грн. почти 10% своей зарплаты», — рассказал охранник магазина Алексей Гобин.

Наиболее затратными считаются разнообразные прогулки, походы в бары и ТРЦ, семейные поездки за продуктами в крупные магазины. По словам эксперта Екатерины Богачовой, при правильном маркетинге в супермаркете до 80% чека составляют спонтанные покупки.

За . План бюджета уже составлен, осталось подставить цифры в готовые статьи доходов и расходов. Программа сама подсчитает, как меняются траты. Многие программы показывают диаграмму расходов, так что сразу видно, в каком месяце по какой статье был "перебор". Качественные программы сохраняют информацию об обязательных ежемесячных тратах и напоминают о них пользователю.

Против. Нужно обладать изрядной долей педантизма, чтобы аккуратно считать и вносить каждую покупку. Также не все могут сдержать слово, "данное компьютеру". Наконец, многие предпочитают планировать по старинке — в тетрадке.

Самый старый способ, лежащий в основе многих электронных планов, — так называемый бюджет в конвертах. Принцип в целом тот же, что и при работе с компьютерной программой — составляется список доходов и трат. Отдельно выделяются обязательные расходы: оплата коммунальных счетов, аренда, взносы по кредитам. Оставшаяся сумма делится еще на "подразделения":

Специалисты советуют все покупки планировать заранее (интересно, у кого так получается?) и выделять на приобретение одежды/обуви не более 5% заработка в месяц. А там, глядишь, и накопишь что-то. Тем, кто привык сразу покупать понравившуюся вещь, придется несладко с таким подходом.

Обязательное условие для всех видов планирования семейного бюджета — стабилизационный фонд. Стандартно на это выделяется ежемесячно не менее 10% дохода. Если семья собирается в отпуск, лучше завести дополнительный конверт, куда откладывать еще 5-10% заработков.

За . Не надо морочиться с компьютерной программой, ведь это не всем под силу. Например, в том случае, если деньги традиционно собирает в одну "корзину" и делит пожилые отец или мать семейства. Планирование происходит с живыми деньгами, которые тут же раскладываются по отдельным конвертам — можно пощупать и посмотреть. Некоторые резервные, в целях самодисциплины, можно даже запечатывать.

Против. В отличие от бесстрастной компьютерной программы, лично считать свои расходы очень тяжело. Как и соблюдать неприкосновенность отдельных конвертов. Есть риск, что кое-какие статьи, например "покупки", будут постоянно "воровать" у других статей. А сам горе-сметчик предпочтет смотреть на это сквозь пальцы. Программа же учтет каждое движение в бюджете и потом предъявит все постыдные доказательства.

Те семьи, у которых не один, а два или три кормильца, нередко делят статьи расходов соответственно размеру заработка каждого. При этом составляют из общих взносов резервный фонд, куда входит не только сумма на "черный день", но и траты на здоровье, крупные покупки, отпуск. Просчитать самостоятельно все это достаточно сложно: не станешь же сравнивать заработки отца-предпринимателя и стипендию дочки. Так что чаще всего за каждым работающим членом семьи закрепляется определенный платеж.

«Дочь сама рассчитывается за свои транспортные расходы и походы с подружками в кафе. В семейный бюджет она ежемесячно вносит 500 грн. на еду и оплачивает Интернет. "Десятину" мы с мужем откладываем только из наших заработков. При этом моя десятая часть в 3,5 раза меньше, чем у мужа. Кроме того, я вношу коммунальные платежи, выделяю деньги на мелкие ежедневные покупки продуктов — ведь сама их и делаю. Муж оплачивает все наши крупные заезды в продуктовые супермаркеты раз в 8-10 дней, на нем — приобретение обуви и одежды, содержание автомобиля», — делится секретами денежного планирования киевлянка София Дроздовкина.

За . У каждого остается на карманные расходы, поэтому есть ощущение относительной платежной свободы. Ведь многим тяжело взять и сразу начать отдавать все заработанное в семейную копилку.

Против. Несмотря на оплату всех важнейших счетов, не гарантирует стабильности "от получки до получки". Ведь каждому члену семьи надо планировать еще и личные расходы из оставшейся после выплат суммы. Кроме того, не позволяет контролировать весь денежный поток в семье. Никакой страховки от спонтанных трат и переплат, например, за то же такси.

Читайте больше статей про семейный бюджет и личные деньги здесь

Не смотря на то, что заработную плату я получаю два раза в месяц, - это традиционно аванс в середине месяца и расчет в первых числах месяца, деньги в последние дни перед заработной платой катастрофически исчезают.

Вроде бы мы не транжиры, тратим не больше, чем получаем, ничего лишнего вроде - как и не покупаем, деньги не теряем. Но, тем не менее, деньги заканчиваются за несколько дней до заработной платы. И так из месяца в месяц.

На самом деле, проблему нехватки денег до заработной платы можно легко решить. Просто не многие знают, как правильно распределить зарплату на месяц. Об этом дальше и пойдет речь.

Для того, чтобы правильно и рационально распределить получаемую заработную плату, необходимо проанализировать по суммам и по времени свои расходы.

К примеру, основные регулярные, то есть ежемесячные расходы семьи, это коммунальные платежи, платежи по кредитам, расходы на продукты питания, платежи за обучение, расходы на проезд и т.п.

Я думаю, будет удобнее взять ручку и листок бумаги, и записать все ваши расходы в столбик, с указанием не только необходимой суммы денег, но и периода, в котором должны быть проведены эти расходы.

Пример (суммы условные):

И так, мы с вами определили обязательные и регулярные платежи.

Теперь нужно распределить наши обязательные ежемесячные платежи, те, по которым известны даты оплаты, в нашем примере это коммунальные платежи, платеж по кредиту и оплата за подготовительные курсы, по времени. То есть, если вы получаете заработную плату два раза в месяц, расчет - в начале и аванс - в середине месяца, то коммунальный платеж и платеж за подготовительные курсы можно сделать за счет денег, полученных в расчет, а платеж по кредиту с денег, полученных в аванс. К слову, если денег, полученных в аванс, не хватает на платеж по кредиту, необходимо сразу, по факту получения денег в расчет, откладывать деньги на кредит.

Откладываем, либо сразу оплачиваем все обязательные платежи.

Оставшуюся сумму денег необходимо разделить на две одинаковые части. Такое распределение соотношу с периодичностью получения заработной платы, - два раза в месяц, то есть один раз в две недели. Поэтому, денежные средства, оставшиеся после уплаты обязательных платежей, я делю на две одинаковые части, и трачу их по одной части в неделю.

Если заработную плату вы получаете один раз в месяц, полученные деньги, оставшиеся после обязательных платежей, нужно разделить уже на четыре части, то есть для четырех недель.

Можно разделить и на более мелкие части, установив, к примеру, дневной лимит расходования денег. Но деление денег на мелкие части будет неудобным для продуктовых закупок, в случае, например, когда продукты вы покупаете один раз в неделю.

Отложенные деньги мне удобнее распределять по конвертам, - один конверт на каждую неделю.

Конечно, придется немного приспособиться к такому ведению семейного бюджета, но, по крайней мере, вам уже будет хватать денег до следующей заработной платы, и вопрос как правильно распределить зарплату на месяц больше не появится в повестке дня.

Знаете ли вы, как правильно распределять деньги , чтобы их хватало не только для выживания – удовлетворения естественных потребностей? В данной статье вы узнаете, как это сделать: чтобы ваших финансов хватало на ваши цели и мечты.

Представим, что для того, чтобы вы были сыты и одеты, необходимо 50 тысяч рублей в месяц. Скорее всего, вы и зарабатываете эту сумму. И пробить эту планку для многих очень тяжело. Как повысить уровень своего заработка, а вместе с этим улучшить качество собственной жизни?

Ответ очень прост: необходимо научиться правильно распределять заработанные деньги!

Смысл этого в следующем: существует 4 основных денежных потока (корзины), каждый их которых имеет свое предназначение. Если мы начинаем тратить деньги на одни цели, предназначенные для других, то этим нарушаем законы денежной энергии (потока, движения).

Что же это за 4 таких потока, от которых зависит уровень нашей жизни?

Вы можете распределять деньги в соответствии с денежными потоками следующим образом: 30-30-30-10%. Но это не критичное распределение. У вас может быть как месячный план, так и годовой. В один период положили в одну корзину свои доходы, в другой – в следующую.

Желаемый доход, который вы хотите получать, должен быть согласно вот этих 4 корзин

И когда вы станете раскладывать деньги по этим четырем корзинам регулярно, уверяю вас, деньги будут всегда , вы увидите возможности увеличения своего дохода.