Стандартным временным интервалом в финансовых операциях является один год. При краткосрочных операциях срок инвестирования, как мы уже убедились, удобно измерять в днях. Поэтому продолжительность года принимают равной либо 360 дням (360 - 12 х 30 дней), либо фактическому числу дней в году. В первом случае проценты называют обычными, во втором - точными.

При подсчете числа дней срока инвестирования т возможны два варианта. Первый вариант: наиболее часто подсчитывают точное число дней с помощью специальной таблицы, в которой приведены порядковые номера каждого дня в году. При этом день выдачи и возврата ссуды считают за один день. Во втором варианте подсчитывают точное число месяцев в сроке и добавляют число оставшихся дней. При этом длительность каждого полного месяца полагают равной 30 дням. Второй вариант дает обычно меньшее значение т. Таким образом, всего имеются четыре схемы расчета процентов, из которых применяются следующие три.

Четвертая схема- точные проценты и приближенное число дней ссуды - не применяется.

Наращение капитала может осуществляться либо в виде простых процентов, либо в виде сложных процентов.

Схема простых процентов предполагает неизменность базы, с которой происходит начисление.

Пусть исходный инвестируемый капитал равен Р , а установленная норма доходности - г (в долях единицы). Тогда говорят, что инвестирование осуществлено на условиях простого процента, если инвестированный капитал ежегодно увеличивается на величину Рх г. Таким образом, размер инвестированного капитала через п периодов (Р п) будет равен:

Выражение (7.6) часто называют формулой наращения по простым процентам, а множитель

коэффициентом наращения простых процентов.

При применении простого процента доходы по мере их начисления целесообразно снимать для потребления, использования в других инвестиционных проектах или в текущей деятельности. Простые проценты применяют в следующих случаях:

ф при выдаче краткосрочных ссуд на срок менее года;

ф когда проценты не присоединяются к сумме долга, а периодически выплачиваются кредитору заемщиком в конце каждого конверсионного периода (конверсионный период - это временной интервал, в конце которого начисляется процент за этот интервал);

ф при сберегательных вкладах с ежемесячной выплатой процентов и т. п.

При выдаче краткосрочных ссуд на срок менее года в качестве показателя п берется величина, характеризующая длину периода (дни, месяц, квартал, полугодие) в долях года. При этом длина различных временных интервалов в расчетах, как правило, округляется: месяц - 30 дней, квартал - 90 дней, полугодие - 180 дней, год - 360 дней.

Пример 7. 3 млн руб. выдано в кредит на 6 месяцев под простые проценты по ставке 10% в месяц. Найдем наращенное значение долга в конце каждого месяца.

Обозначим через Р п наращенное значение долга в конце каждого месяца. Так как Р - 3 млн руб. и г - 0,1, то в силу формулы (7.6):

Полученные результаты сведем в табл. 7.1.

Из табл. 7.1 видно, что последовательность Р, Р 2 ,... Р б представляет собой арифметическую прогрессию с первым членом 3 млн руб. и знаменателем 300 тыс. руб.

Таблица 7.1 Наращенное значение долга

Пример 8. Ссуда в размере 5 млн руб. выдана на один месяц под 130% годовых. Тогда размер платежа к погашению будет равен:

Схема сложных процентов предполагает их капитализацию, т. е. база начисления процентов постоянно возрастает. Это означает, что инвестиция осуществлена на условиях сложного процента, если очередной годовой доход исчисляется не с исходной величины инвестированного капитала, а с общей суммы, включающей ранее начисленные и не востребованные инвестором проценты. Присоединение начисленных процентов к базовой сумме называется капитализацией процентов.

При начислении сложного процента размер капитала будет равен: к концу первого года

к концу второго года

к концу л-го года

Использование в расчетах сложного процента более логично со стороны инвестора, поскольку в этом случае капитал, генерирующий доходы, постоянно возрастает.

Пример 9. Определить, какой величины через пять лет достигнет долг, равный 1 млн руб. при сложной ставке 15,5% годовых.

В соответствии с формулой (7.7) имеем:

Формула (7.7) является одной из базовых в финансовых вычислениях. Множитель М(г, л) - (1 + г)", обеспечивающий наращение стоимости, называют факторным множителем. Значения факторного множителя Л/(г, п) табулированы для различных значений г и л. С его помощью формула (7.7) переписывается в виде:

![]()

С экономической точки зрения факторный множитель показывает, чему будет равна одна денежная единица через л периодов при заданной процентной ставке г.

Неустойчивость кредитно-денежного рынка заставляет модернизировать «классическую» схему с помощью применения плавающих ставок. Расчет на перспективу по таким ставкам достаточно условен. Вместе с тем справедлива следующая важная теорема (принцип стабильности рынка): «Если не учитывать налоги и другие накладные расходы, то коэффициент наращения на некотором интервале равен произведению коэффициентов наращения на каждом из составляющих его подинтервалов». Следовательно,

где г |Р г 2 ,.... г к - последовательные во времени значения ставок;

л, л 2 .....п к - периоды, в течение которых «работают» соответствующие ставки.

Пример 10. Заключен договор о ссуде на 5 лет. Договорная процентная ставка составляет 12% годовых с маржой (доплата за накладные расходы, комиссионные) в размере 0,5% в первые два года и 0,75% - в оставшиеся 3 года.

Используя формулу (7.8), найдем, что коэффициент наращения М в этом случае составит:

Для того чтобы сопоставить результаты наращения при простых и сложных процентах, достаточно сравнить соответствующие коэффициенты наращения. Нетрудно убедиться в том, что при одинаковых уровнях процентных ставок соотношение коэффициентов существенно зависит от срока инвестиции.

Действительно, при сроке инвестиции меньше года простые проценты дают наращение больше, чем сложные:

Для срока больше года сложные проценты дают наращение больше, чем простые:

Для срока, равного году, коэффициенты наращения равны друг другу при условии, что ставка начисления процентов одна и та же.

Заметим также, что с увеличением срока (при п > 1) различия в последствиях применения простых и сложных процентов усиливаются.

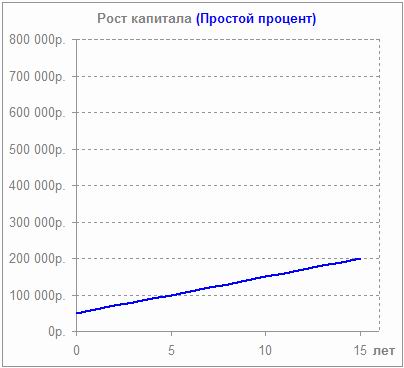

Графическая иллюстрация этого утверждения приведена на рис. 7.1. В табл. 7.2 в качестве примера приведены значения коэффициентов наращения для г - 8% годовых и временной базы в один год.

Рис. 7.1.

|

Коэффициент наращения |

Срок ссуды |

||||||

При начислении процентов за нецелое число лет более эффективна смешанная схема, предусматривающая начисление сложных процентов за целое число лет и простых процентов за дробную часть года:

где а + р = п

;

![]()

а - целое число периодов;

(3 - дробная часть периода.

Различия в последствиях применения простых и сложных процентов наиболее наглядно проявляются при определении времени, необходимого для увеличения суммы в Л^раз. В этом случае коэффициент наращения, очевидно, равен N, и, следовательно, для простых процентов (1 + п х г) - N, откуда

для сложных процентов (1 + г)" - N, откуда

Пример 11. Определим число лет, необходимых для увеличения первоначального капитала в пять раз соответственно при начислении сложных и простых процентов по ставке 15% годовых.

Найдем теперь период инвестиции, необходимый для удвоения первоначальной суммы. В этом случае, положив в (7.9) и (7.10) N = 2, получим следующие формулы удвоения:

удвоение по простым процентам

удвоение по сложным процентам

Результаты применения формул удвоения для ряда значений процентных ставок приведены в табл. 7.3.

Таблица 7.3

Сроки удвоения для различных значений процентных ставок

Для небольших значений процентной ставки г частное от деления числа 72 на г показывает число периодов, за которое исходная сумма удвоится при наращивании ее по этой ставке с использованием формулы сложных процентов («правило 72»).

Люди во все времена думали о своем завтрашнем дне. Они старались и стараются обезопасить от финансовых невзгод и себя, и своих детей и внуков, строя хотя бы небольшой островок уверенности в будущем. Начиная строить его уже сейчас с помощью небольших банковских вкладов, можно обеспечить себе в дальнейшем стабильность и независимость.

Основным принципом банковских операций является то, что денежные средства способны увеличиваться лишь тогда, когда находятся в постоянном обороте. Чтобы клиентам уверенно ориентироваться в сфере финансовых услуг и уметь правильно подбирать условия, выгодные им в определенный промежуток времени, необходимо знать ряд простых правил. В данной статье речь пойдет о долгосрочных вложениях, которые позволяют за определенное количество лет из относительно небольшой суммы начального капитала получить существенную прибыль или использовать вклад дальше, снимая начисления для повседневных нужд.

Для правильного расчета прибыли необходимо выполнить несложные арифметические действия на основе нижеизложенных формул.

Например, вы решили положить 100000,00 руб. под 11% годовых, чтобы через 10 лет воспользоваться сбережениями, которые значительно выросли в результате капитализации. Для расчета итоговой суммы следует применить методику расчета сложного процента.

Применение сложного процента подразумевает то, что в конце каждого периода (год, квартал, месяц) начисленная прибыль суммируется с вкладом. Полученная сумма является базисом для последующего увеличения прибыли.

Для расчета сложного процента применяем простую формулу:

Подставив значения в эту формулу, мы видим, что:

через 5 лет

сумма будет равняться  руб.,

руб.,

а через 10 лет

она составит  руб.

руб.

Если бы мы рассчитывали за короткий период, то сложный процент было бы удобнее рассчитывать по формуле

Но тем, кому удобнее ежемесячно снимать проценты по вкладу, лучше ознакомиться с понятием «капитализация вклада», подразумевающим начисление простых процентов.

На графике показано как вырастет капитал при капитализации процентов по вкладу, если вложить 100000,00 руб. на 10 лет под 10%, 15% и 20%

Существует и другой, более выгодный для клиента метод начисления и прибавления процентной ставки – ежемесячный. Для этого применяется следующая формула:

где n также соответствует количеству операций по капитализации, но уже выражается в месяцах. Процентный показатель здесь дополнительно делится на 12 потому что в году 12 месяцев, а у нас появляется необходимость в расчете месячную процентную ставку.

Если бы данная формула использовалась для поквартального начисления вклада, то годовой процент делился бы на 4, а показатель n был бы равен количеству кварталов, а если бы процент начислялся по полугодиям, то процентная ставка делилась бы 2, а обозначение n соответствовало количеству полугодий.

Итак, если бы нами был сделан вклад в сумме 100000,00 руб. с ежемесячной капитализацией процентов, то:

через 5 лет (60 месяцев)

сумма вклада выросла бы до 172891,57 руб., что примерно на 10000 руб. больше, чем в случае с ежегодной капитализацией вклада;  руб.

руб.

а через 10 лет (120 месяцев) «наращенная» сумма составила бы 298914,96 руб., что уже на целых 15000 руб. превосходит показатель, рассчитанный по формуле сложного процента, предусматривающей расчет в годах.

руб.

руб.

Это означает, что доходность при ежемесячном начислении процентов оказывается больше, чем при начислении один раз в год. И если прибыль не снимать, то сложный процент работает на пользу вкладчика.

Вышеописанные формулы сложного процента – это, скорее всего, наглядные примеры для клиентов, чтобы они могли понять порядок начисления сложных процентов. Эти расчеты несколько проще, чем формула, применяемая банками к реальным банковским вкладам.

Здесь используется такая единица, как коэффициент процентной ставки для вклада (p). Его рассчитывают так:

Сложный процент («наращенная» сумма) для банковских вкладов рассчитывается по следующей формуле:

На ее основе и взяв в качестве примера те же данные, мы рассчитаем сложный процент по банковскому методу.

Для начала определяем коэффициент процентной ставки для вклада:

![]()

Теперь подставляем данные в основную формулу:

руб. – это сумма вклада, «выросшая» за 5 лет*;

руб. – это сумма вклада, «выросшая» за 5 лет*;

руб. – за 10 лет*.

руб. – за 10 лет*.

*Приведенные в примерах расчеты являются приблизительными, поскольку в них не учтены високосные года и разное количество дней в месяце.

Если сравнивать суммы из этих двух примеров с предыдущими, то они несколько меньше, но все же выгода от капитализации процентов очевидна. Поэтому, если вы твердо решили положить деньги в банк на длительный срок, то предварительный подсчет прибыли лучше делать с помощью «банковской» формулы – это поможет вам избежать разочарований.

Сложные проценты

Наращение по сложным процентам

Сложными называются ставки процентов, которые применяются к сумме с начисленными в предыдущем периоде процентами. Основное отличие сложных процентов от простых заключается в том, что база для начисления процентов меняется от одного расчётного периода к другому. Механизм наращения первоначального капитала по сложным процентам называется капитализацией процентов.

Сложные проценты применяются в долгосрочных финансово-кредитных операциях, если проценты не выплачиваются периодически сразу после их начисления за прошедший интервал времени, а присоединяются к сумме долга.

Существуют два способа начисления сложных процентов: антисипативный и декурсивный. Рассмотрим декурсивный метод расчёта сложных процентов. В этом случае начисление процентов на первоначальную сумму производится в конце периода наращения. В конце первого периода (года) наращенная сумма равна:

S =P (1+i ).

В конце второго периода (года) проценты начисляются на уже наращенную сумму

S =P (1+i )(1+i )=P (1+i ) 2 ,

S=P (1+i ) n . (1.11)

Формула (1.11) называется формулой наращения по сложным процентам (формулой сложных процентов ). Множитель (1+i ) n в формуле (1.11) является коэффициентом наращения.

Формулы удвоения суммы

В целях оценки своих перспектив кредитору и должнику интересно знать, через сколько лет сумма ссуды возрастёт в N раз при данной процентной ставке. Для этого приравняем коэффициент наращения величине N , в результате получим:

а) для простых процентов 1+ni =N , тогда

б) для сложных процентов (1+i ) n =N , тогда

Для случая N= 2 формулы (1.12) и (1.13) называются формулами удвоения и принимают следующий вид:

а) для простых процентов

n= 1/i ; (1.14)

б) для сложных процентов

При небольших ставках процентов (менее 10%) вместо формулы (1.22) можно использовать приближённую формулу, если учесть, что ln 2»0,7, а ln(1+i )»i . Тогда

n» 0,7/i. (1.16)

□ Пример 1.5. За сколько лет долг увеличится вдвое при ставке простых и сложных процентов, равной 5%?

1. Случай простых процентов:

n= 1/0,05=20 лет.

2. Случай сложных процентов, вычисленных по точной формуле:

![]() лет.

лет.

3. Случай сложных процентов, вычисленных по приближённой формуле:

n »0,7/0,05=14 лет.

Таким образом, одинаковое значение ставок простых и сложных процентов приводит к различным результатам, при малых значениях ставки сложных процентов точная и приближённая формулы дают практически одинаковые результаты.■

Начисление сложных процентов при дробном числе лет

Если срок ссуды измеряется дробным числом лет, то наращенную сумму можно найти различными способами:

S=P (1+i ) n ,

2. смешанным методом, согласно которому за целое число лет начисляются сложные проценты, а за дробное - простые

S=P (1+i ) [n ] (1+{n }i ), (1.17)

где [n ] - целая часть числа n ; {n } - дробная часть числа n .

3. в ряде коммерческих банков применяется правило, в соответствии с которым за отрезки времени меньше периода начисления проценты не начисляются, т. е.

S=P (1+i ) [n ] . (1.18)

Номинальная ставка

В контрактах на получение кредитов часто предусматривается капитализация процентов по полугодиям, кварталам, иногда помесячно. Пусть годовая ставка сложных процентов равна j, а число периодов начисления в году m. Тогда каждый раз проценты начисляются по ставке j/m. Ставка j называется номинальной . Начисление процентов по номинальной ставке производится по формуле

![]() , (1.19)

, (1.19)

где N=mn - число периодов начисления, n - число лет.

Если срок ссуды измеряется дробным числом лет, а начисление процентов производится m раз в году, то наращенная сумма может быть определена несколькими способами, приводящими к различным результатам:

1. по формуле сложных процентов

![]() , (1.20)

, (1.20)

где N/t - число периодов начисления процентов, t - период начисления процентов;

2. по смешанному методу

, (1.21)

, (1.21)

где [N/t ] - число полных периодов начисления процентов, {N/t } - дробная часть одного периода начисления процентов.

□ Пример 1.6. На сумму 600 ден. ед. ежеквартально по ставке 12% годовых начисляются сложные проценты в течение 14 месяцев. Определите величину наращенной суммы двумя методами.

Решение. Общее число периодов начисления процентов составит , т. е. 4 квартала и 2 месяца. По формуле сложных процентов наращенная сумма будет равна

![]() ден. ед.

ден. ед.

Используя смешанный метод начисления, наращенная сумма составит:

![]() ден. ед.

ден. ед.

Если дробную часть не учитывать, то наращенная сумма будет равна:

![]() ден. ед.

ден. ед.

Из полученных результатов расчёта следует, что для ссудодателя выгоднее смешанный метод начисления процентов, т. к. итоговая сумма получается максимальной, а для заёмщика предпочтительнее третий вариант, т. к. итоговая сумма минимальна. ■

Переменные ставки сложных процентов

Нестабильность экономической ситуации вынуждает банки использовать в кредитных сделках изменяющиеся во времени, но заранее фиксированные для каждого периода ставки сложных процентов. В этом случае наращенная сумма может быть определена по формуле:

где P - первоначальная сумма; i t - ставка простых процентов в периоде с номером ; n t - продолжительность периода начисления по ставке i t .

1.2.2 Сложные учётные ставки

Наращение по сложной учётной ставке

Принцип начисления сложных антисипативных процентов аналогичен методу начисления простых антисипативных процентов. В первом периоде наращенная сумма определяется по формуле

во втором периоде она будет равна

![]() ,

,

где d - учётная ставка сложных процентов; n - число лет. Формула (1.23) называется формулой наращения по сложным антисипативным процентам (формулой сложных антисипативных процентов ). Множитель в формуле (1.23) является коэффициентом наращения.

Номинальная учётная ставка процентов

В тех случаях, когда начисление сложных антисипативных процентов производят m раз в году, используют номинальную учётную ставку f . Тогда каждый раз проценты начисляются по ставке f/m , и наращенная сумма определяется по формуле

где, N=mn - число периодов начисления, n - число лет.

□ Пример 1.7. Срочный вклад в размере 800 ден. ед. положен в банк на 2,5 года. По условиям договора начисления процентов производится один раз в году по сложной учётной ставке d =15% годовых. Определить наращенную сумму.

Решение. Наращенная сумма составит

![]() ден. ед.

ден. ед.

Если наращение по учётной ставке производить не один, а два раза в год (m =2), то наращенная сумма будет равна:

ден. ед. ■

ден. ед. ■

(возьмем для примера сложную ставку ссудного процента), под которую могут быть вложены деньги, суммы 5j и 52 имеют различные современные величины PJ и />2

Капитал, взятый в кредит, вложен под сложную ставку ссудного процента 22% годовых. Для расчета с кредиторами необходимо выплатить 30 000 000 через два года или 36 000 000 через три года. Какой вариант предпочтителен

Кредит в размере 50 000 000 руб. выдан на два года. Реальная доходность операции должна составить 10% годовых по сложной ставке ссудного процента. Ожидаемый уровень инфляции составляет 15% в год. Определить множитель наращения, сложную ставку процентов , учитывающую инфляцию, и наращенную сумму.

Пример 2. Определить величину первоначальной суммы, необходимой для получения через 10 лет капитала в 500 000 000 руб. если используется сложная ставка ссудного процента 12% годовых.

Поскольку в финансовом управлении рассматриваются вопросы, связанные с принятием решений , касающихся денег, а ценой денег является ссудный процент , при разработке большей части решений по финансированию учитывают ставку ссудного процента . В этой главе рассматривается математическая сторона определения сложных процентов и текущей стоимости . Из гл. 1 мы знаем, что задача дирекции - увеличение капитала акционеров, и выполнение этой задачи частично зависит от распределения во времени потоков денежной наличности. Следовательно, одним из важнейших направлений деятельности является оценка потоков движения денежной наличности. Действительно, многие выводы, приведенные в этой книге, сделаны в зависимости от поднимаемых вопросов. Несмотря на то, что дискуссия имеет математическую основу, в изложении вопросов внимание уделяется лишь нескольким формулам, поэтому суть не теряется в частностях. В примерах нередко используется возведение в степень, что легко выполнить на калькуляторе.

Если депозит двухгодичный, первоначальные 100 дол. в конце первого года превратятся в 108 дол. при ставке ссудного процента 8 годовых. По окончании второго года 108 дол. становятся 116,64 дол., т. е. добавляются еще 8 дол. как проценты по основной сумме и 0,64 дол. как проценты на проценты за первый год. Другими словами, набегают проценты по уже полученным процентам, отсюда название "сложные проценты ". Следовательно, конечная стоимость на конец второго года равна 100 дол. умножить на 1,08 в квадрате (или 1,1664).

Несмотря на то что мы рассматривали только ставку ссудного процента , этот подход применим при сложном росте любого рода. Предположим, депозит фирмы равен 100 000 дол., мы ожидаем прирост этой суммы в течение пяти лет по ставке 10% годовых

Исходя из того, что в нашей стране только осуществляется переход к рыночной экономике , финансово-кредитный механизм еще не отработан в должной мере по сравнению с его состоянием в странах с развитой рыночной экономикой . Представляется, что сегодня сложно учесть такие факторы, как налоговая политика , спрос на заемные средства , изменение показателей валового национального продукта , инфляционные процессы , состояние бюджета страны, возросшая самостоятельность банков. В отечественной практике также не отработан механизм действия двух видов процентных ставок - фиксированной за весь срок предоставления кредитов и плавающей, которая пересматривается через определенные промежутки времени в связи с изменением рыночных и валютных курсов , а также кредитоспособности должника. Поэтому в дальнейшем принимаем фиксированную ставку ссудного процента.

В рассмотренной упрощенной модели денежного предложения не учитывался ряд факторов, которые в значительной мере определяют количество денег, находящихся в обращении. Так, не принималось во внимание соотношение между наличными деньгами и депозитами. Каждый экономический субъект самостоятельно решает, какую часть денег сохранять в виде наличности, а какую - положить в банк. На его выбор оказывает влияние ряд факторов. Во-первых, чем выше доля потребления в ВВП, тем большую часть денег население будет держать на руках. Во-вторых, объем наличных денег зависит от ставки ссудного процента , ибо хранение наличности "лишает" их владельцев дохода. Поэтому, чем выше ставка ссудного процента , тем меньше наличных денег будет у экономических субъектов . В-третьих, объем наличности зависит и от того, насколько легко или сложно изъять их из банка, т.е. от трансакционных издержек изъятия. Так как СU - наличные деньги , a D - депозиты, то отношение наличности к депозитам сd будет равно

По ссудам с погашением в рассрочку банки и другие кредиторы обычно устанавливают проценты на базе сложения. Это означает, что процент прибавляют к сумме выплат средств для того, чтобы определить номинальную стоимость векселя. Предположим, что в нашем примере ссуда с погашением в рассрочку предоставлялась на условиях 12 равных ежемесячных выплат, а ссудный процент составил 12%. Заемщик получил 10 000 дол., а номинал векселя, следовательно, равен 11 200 дол. Таким образом, 1200 дол. и идут на выплату процентов. Однако заемщик использует все 10 000 дол. только в первый месяц, в конце этого месяца он должен выплатить 1/12 часть от 11 200 дол., т. е. 933,33 дол. Выплаты на такую же сумму производятся в конце каждого из последующих 11 месяцев до тех пор, пока вексель не будет полностью погашен. На протяжении всего года заемщик использует только около половины первоначальной суммы в 10 000 дол. По сравнению с 12% эффективная ставка процента почти удваивается, что составляет около 22% с учетом сложных процентов . Таким образом, данный ссудный процент выплачивается на основе исходной суммы займа, а не уменьшающегося остатка, что обычно происходит в случаях с другими типами ссуд.

ПРИМЕР 14.7. Поданным примера 14.1 (варианта) при условии, что сложная ставка, которая характеризует средний уровень ссудного процента на рынке, равна, допустим, 15% годовых, что соответствует ставке за полугодие q = 1,1 51/2 - 1 = 0,07238, или 7,238%. Величины Vt приведены в табл. 14.1 значение z = = 0,994375 найдено в примере 14.2. Получим

Процент за кредит отражает сложные экономические отношения , которые возникают в процессе обращения ссудных капиталов на рынке. Величина получаемого дохода (процентов) определяется исходя из величины вкладываемого капитала, срока, на который он предоставляется в долг или инвестируется, размера и вида процентной ставки (ставки доходности).

Следовательно, руководство фирмы должно располагать информацией о стоимости капитала , т.е. о ставке процента на заемный и ссудный капитал , с тем, чтобы принимать грамотные управленческие решения по инвестиционным проектам . На практике нахождение внутренней нормы прибыли требует сложных расчетов.

Ссудные операции. Доходность ссудных операций (без учета комиссионных) измеряется с помощью эквивалентной годовой ставки сложных процентов (см. 4.2). За открытие кредита, учет векселей и другие операции кредитор часто взимает комиссионные, которые заметно повышают доходность операций, так как сумма фактически выданной ссуды сокращается.

ПРИМЕР 10.1. При выдаче ссуды на 180 дней под 8% годовых кредитором удержаны комиссионные в размере 0,5% суммы кредита. Какова эффективность ссудной операции в виде годовой ставки сложных процентов По формуле (10.2) находим

Неэффективность системы финансирования НИОКР, созданной в рамках существующих государственных программ , низкая инвестиционная активность

Выгода банковского вклада оценивается не только по процентной ставке. Большое влияние на доходность депозита оказывает способ начисления процентов. В финансовой сфере существует понятие простого и сложного процента. Когда применяется тот или иной метод расчета? Как осуществляется начисление процентов по каждому способу? И какой метод выгоднее для вкладчика?

Метод расчета простых процентов основан на принципе наращения денег по арифметической прогрессии. Допустим, инвестор в начале года положил в банк на сумму 100 000 руб. под 10% годовых:

Поскольку банки указывают ставку за год, то чтобы определить доход за другой период (к примеру, 3 месяца), применяя простую ставку процентов, формула будет такой:

S = (P x I x Т / K) / 100, где:

S – сумма насчитанных процентов (руб.);

P – начальная сумма вложенных средств;

I – процентная ставка за год;

Т – срок действия вклада в днях;

K – число дней в году.

То есть при вкладе 100 000 руб. на 3 месяца под 10%

годовыхвычисление простых процентовбудет выполняться так:

То есть при вкладе 100 000 руб. на 3 месяца под 10%

годовыхвычисление простых процентовбудет выполняться так:(100 000 х 10 х 92 / 365) / 100 = 2520,55 (руб.).

Получается, что в конце срока вкладчик получит на руки внесенные 100 000 руб. плюс 2520,55 руб. дохода, т.е. 102 520,55 руб.

Чтобы более наглядно продемонстрировать разницу по использованию простой схемы начисления процентов и сложной, данные занесены в таблицу:

При подсчете коэффициентов использовалась ежегодная капитализация процентов. Из таблицы видно, что:

Составив аналогичную таблицу

с учетом проведения ежеквартальной капитализации, можно увидеть, что доход

будет одинаков при вкладе на квартал. При более коротких депозитах (на месяц

или два) больший доход будет получаться по простым процентам. При вкладах на

срок более квартала, наоборот, выгоднее будут сложные проценты.

Составив аналогичную таблицу

с учетом проведения ежеквартальной капитализации, можно увидеть, что доход

будет одинаков при вкладе на квартал. При более коротких депозитах (на месяц

или два) больший доход будет получаться по простым процентам. При вкладах на

срок более квартала, наоборот, выгоднее будут сложные проценты.

Этот принцип определения доходности вклада зависимо от метода вычисления процентов сохраняется и при расчетах на месяц. Подведя итог, можно сказать, что применение сложного процента выгодно, если период вклада превышает период капитализации. Иначе говоря:

Если срок депозита меньше, чем периодичность проведения капитализации, то расчет простых процентов по вкладам получится выгоднее.